한국투자증권에서 28일 LG유플러스(032640)에 대해 "마케팅 경쟁 우위로 성장 지속"라며 투자의견을 '매수(유지)'로 제시하였고, 아울러 목표주가로는 14,000원을 내놓았다.

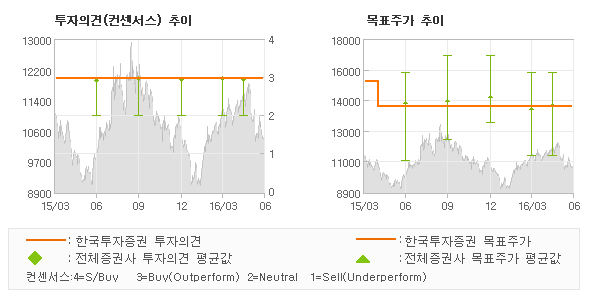

한국투자증권 양종인, 박지훈 애널리스트가 동종목에 대하여 이번에 제시한 '매수(유지)'의견은 한국투자증권의 직전 매매의견과 동일한 것이고 올해 초반의 매매의견을 기준으로 볼때도 역시 '매수'의견이 계속 유지되고 있는 상태이다. 그리고 최근 분기내 발표된 전체 증권사 리포트의 컨센서스와 비교를 해볼 경우에 오늘 발표된 투자의견은 전체의견에 수렴하고 있어, 이번 의견은 시장의 평균적인 기대감이 객관적으로 표현된 것으로 분석되고 있다.

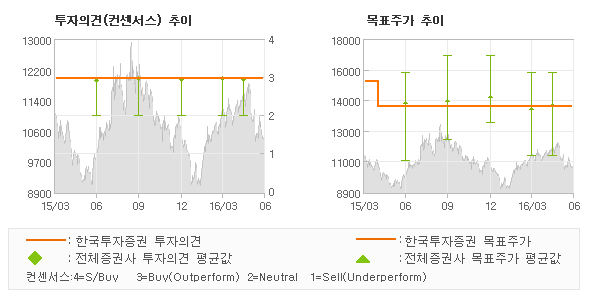

목표주가의 추이를 살펴보면 최근 장기간 목표가가 같은 수준에 머물고 있는 모습이다. 또한 전일 종가 기준으로 볼때 동종목의 현주가는 이번에 제시된 목표가 대비 35.3%의 저평가 요인이 존재한다는 해석이 제시되고 있다. |

◆ Report briefing

한국투자증권에서 LG유플러스(032640)에 대해 "동사의 2분기 매출액은 시장 예상 수준이며 영업이익은 1,731억원으로 시장 예상치를 1.9% 하회할 전망이다. 영업이익은 전분기대비 1.5% 증가할 것이나 전년동기대비로는 10% 감소할 전망이다. 2분기에 이동통신 개통(신규+기변) 가입자가 늘어 마케팅비용이 전분기 및 전년동기대비 늘었을 것이기 때문"라고 분석했다.

또한 한국투자증권에서 "16년, 17년 영업이익은 마케팅비용 감소와 IPTV 흑자전환으로 전년대비 각각 7.9%, 7.3% 증가할 전망이다. 순이익은 금융손익 개선과 법인세율 하락으로 17.5%, 9.6% 늘어날 것이다. 4월 신규 주파수 확보에 따른 유형·무형자산 상각비 증가는 수익에 부담요인이나 매출 증가가 이를 상쇄할 것"라고 밝혔다.

한편 "수익 호전으로 주당 배당금은 15년 250원에서 16년 280원으로 증가할 전망이다. 배당수익률은 2.7%에 달한다. 리스크 요인은 방통위 제재, 단통법상 지원금 한도 상향 여부, CATV SO 인수에 따른 자금 부담 가능성 등"라고 전망했다. |

◆ Report statistics

한국투자증권의 동종목에 대한 최근 1년동안의 투자의견은 전체적으로 큰 변화없이 유지되고 있다. |

| 한편 증권정보제공 업체인 씽크풀에 따르면 동사에 대한 컨센서스는 '매수'이고 목표주가의 추이를 살펴보면 과거 목표가가 하향조정된 후에 지금까지 두차례 같은 수준을 지속하면서 뚜렷한 변화요인을 모색하지 못하는 추세이다. |

| | 컨센서스 | 최고 | 최저 |

| 투자의견 | 매수 | 매수 | 시장수익률(하향) |

| 목표주가 | 13,842 | 16,000 | 11,000 |

| 오늘 한국투자증권에서 발표된 '매수(유지)'의견 및 목표주가 14,000원은 전체의견에 수렴하면서 시장의 평균적인 기대감이 비교적 객관적으로 표현된 것으로 풀이되며 목표가평균과 대비해서 미미한 차이가 나는 것으로 집계되었다. 참고로 최근에 목표주가를 가장 공격적으로 제시한 유진투자증권에서 투자의견 '매수(유지)'에 목표주가 16,000원을 제일 보수적인 의견을 제시한 NH투자증권에서 투자의견 'HOLD(유지)'에 목표주가 11,000원을 제시한 바 있다. |

| <한국투자증권 투자의견 추이> | |

| 의견제시일자 | 투자의견 | 목표가격 | | 20160628 | 매수(유지) | 14,000 | | 20160511 | 매수(유지) | 14,000 | | 20160428 | 매수(유지) | 14,000 | | 20160323 | 매수(유지) | 14,000 | | 20160202 | 매수(유지) | 14,000 |

|

| <최근 리포트 동향> |

| 의견제시일자 | 증권사 | 투자의견 | 목표가 | | 20160628 | 한국투자증권 | 매수(유지) | 14,000 | | 20160620 | SK증권 | 매수(유지) | 14,000 | | 20160615 | 하나금융투자 | 매수 | 14,000 | | 20160602 | IBK투자증권 | 매수(유지) | 15,000 |

|

(씽크풀에서 제공하는 컨센서스는 국내 전증권사에서 발표되는 기업분석 리포트 및 코멘트를 실시간으로 통계/분석처리되고 있습니다.)

증시분석 전문기자 로봇 ET etbot@etnews.com