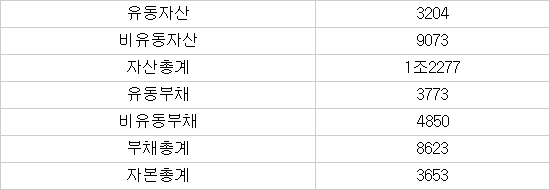

관련 통계자료 다운로드 STX에너지 별도 재무제표(2013년 6월)

관련 통계자료 다운로드 STX에너지 별도 재무제표(2013년 6월)

국내 대기업들의 에너지 산업에 대한 높은 관심이 STX에너지 인수전에서 그대로 드러나고 있다. 총 6300억원에 일본 오릭스로 경영권이 넘어간 STX에너지의 재매각이 1조원대의 인수가격을 형성하고 있다. 국내 기업들의 에너지 공격경영이 가격을 높이고 있다는 분석이다.

8일 에너지 관련업계에 따르면 STX에너지 매각 1차 예비 숏리스트에 선정된 포스코에너지, 삼탄, GS에너지, SK E&S, LG상사의 실사작업이 본격화되면서 최종 인수가격에 대한 관심이 고조되고 있다.

특히 좀처럼 시장에 등장하지 않는 에너지 기업 최대 매물인 만큼 인수가격의 1조원 돌파 여부에 촉각을 곤두세우고 있다. 이미 시장에서는 지난 7월 사전 제안서 제출 시 S사가 1조원 이상의 금액을 준비 중이라는 소문이 돌면서 가능성을 높이고 있다.

오릭스가 지난해 12월부터 약 7개월간 STX에너지를 사들이는 데 들인 비용은 6300억원이다. 1조원의 인수가격이 제안될 경우 STX에너지의 몸값은 불과 두 달 사이 갑절로 뛰게 되는 셈이다.

관련기업과 투자업계는 1조원 인수가격이 충분이 가능성이 있는 금액이라는 의견이다. STX에너지가 보유하고 있는 계열사와 해외 자원 지분, 매출과 함께 석탄화력발전소인 북평화력 사업권을 가지고 있어 가치가 있다는 분석이다.

STX에너지는 지난해 1조2800억원의 매출과 STX전력, STX솔라, STX영양풍력 등의 계열사를 두고 있다. 북평화력발전소는 설비규모 1GW급의 원전 1기에 맞먹는 설비로 민간석탄화력발전 중에서 유일하게 착공이 진행 중인 사업이다.

반면 1조원 금액이 거품이라는 의견도 있다. 인수 후보자 중 한 곳은 북평화력발전소의 가치는 인정하지만 자원개발과 태양광 사업의 리스크, 6000억원에 달하는 부채를 감안하면 1조원의 금액은 과도한 것으로 보고 있다. 일각에서는 1조원에 대해 인수후보나 매각 측에서 눈치 싸움을 위해 사전 제안 단계에서 일부러 누출한 정보일 수 있다며 경계를 표하고 있다.

오릭스 관계자는 “1조원 인수에 대한 소문을 들었지만 아직 계약금액과 조건에 구속력이 있는 바인딩 제안도 받지 않은 상태에선 큰 의미가 없다”며 “이달 내로 실사작업 마무리 후 최종 숏리스트를 선정해 우선협상대상자와 협상을 진행할 것”이라고 밝혔다.

STX에너지 별도 재무제표(단위: 억원. 2013, 6월)

조정형기자 jenie@etnews.com