관련 통계자료 다운로드 SPAC 심사 승인 및 청구 건수

관련 통계자료 다운로드 SPAC 심사 승인 및 청구 건수

올해 코스닥 시장 신규 상장사 셋 중 하나가 기업인수목적회사(SPAC)가 될 전망이다.

SPAC은 주식의 공모를 통해 조달한 자금을 바탕으로 다른 기업을 인수합병(M&A)해 우회상장시키는 ‘페이퍼컴퍼니(Paper Company)’다. 지난해 SPAC과 합병으로 코스닥 시장에 상장한 선데이토즈와 알서포트에 이어 케이사인이 다음 주 상장을 앞두고 있다.

6일 한국거래소 집계에 따르면 1월 이후 코스닥 시장에 상장한 27개 기업 중 8개가 SPAC으로 올해 코스닥 시장에 상장하는 기업 수의 3분의 1에 육박한다. 지난 3일 기준 올해 1월부터 코스닥 시장 상장예비심사 청구서를 제출한 총 75개 회사 중 20개 이상이 심사 작업 중인 22개 기업 중 6개가 SPAC이다. 4일 이후 승인된 우리에스엘스팩과 교보위드스팩, SK제1호스팩이 잇따라 상장한다. 최근 벤처캐피털(VC) 참여도 활발하다. 이달 에스엘인베스트먼트가 99% 지분율로 참여한 우리에스엘스팩, 위드인베스트먼트가 5.71% 지분을 보유한 교보위드스팩 등도 상장을 앞뒀다.

SPAC은 △중소기업의 빠른 상장과 자금조달 △투자 기회 확대 △기업공개(IPO) 시장 활성화와 증권사 수익에 긍정적인 영향을 미친다는 평가가 우세를 이루며 제2의 전성기를 누리고 있다. IPO 금액의 90% 이상을 예탁결제원에 예치하고 연간 2% 이상의 이자수익률을 고려할 경우 통상 3년의 합병시한까지 M&A가 이뤄지지 않을 시 원금 수준의 금액 상환이 가능하다는 점도 주효하다.

SPAC과 만난 IT 히든챔피언의 주가 수익률이 높아진 하반기 SPAC 상장은 부쩍 늘었다.

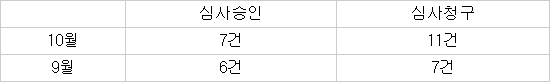

상반기 기준 코스닥 시장에서 SPAC 상장은 2개에 그쳤으나 10월 중 증권사 참여로 코스닥 시장에서 상장을 준비하는 SPAC 수만 18건에 달한다. 10월 중 심사 승인된 건이 7건, 심사 청구된 건은 11건이다.

지난해 코스닥 시장에 상장한 SPAC이 ‘우리기업인수목적2호’ 1개에 불과한 것에 비해도 괄목할만한 증가세다. 2009년 첫 등장해 2010년 붐을 이루며 화제를 모았지만 1기 SPAC 22개 중 10개가 합병에 도달해 ‘절반의 성공’에 그쳤다. 올해가 제2의 부흥기로 불리는 이유다.

거래소 관계자는 “M&A 확대는 물론이고 중소기업 투자·회수에 결정적 역할을 하고 있다”고 평가했다.

하이투자증권의 하이1호스팩과 지난해 12월 합병한 인공눈물 제조 기업 디에이치피코리아에 이어 보안 소프트웨어 업체 케이사인은 오는 11일 KB투자증권의 KB제2호스팩과 상장을 앞뒀다.

증권사 관계자는 “우량한 합병대상 법인을 찾아내고 선정하는 일이 SPAC 성공의 관건”이라며 “투자자도 합병대상 법인의 성장성을 면밀히 살펴야 한다”고 조언했다.

<9~10월 SPAC 심사 승인 및 청구 건수 (자료:한국거래소)>

유효정기자 hjyou@etnews.com