태양광 시장에 중국발(發) 2차 공급 과잉 공포가 확산되고 있다. 중국 업체들이 저가 공세에 나서면서 주요 제품 국제 가격은 한 달 사이 40% 가까이 하락했다. 우리나라 업계가 정상 영업에 나서기 불가능한 수준이다. 기가와트(GW) 단위의 재고가 쌓여 있어 가격이 제자리를 찾기까지 상당한 시간이 필요하다는 분석이다. 업계엔 위기감이 감돈다. 세계 1위이던 선텍마저 집어 삼킨 1차 공급 과잉 풍랑에서 벗어난 지 이제 고작 2년. 이번엔 더 날카로운 구조조정의 칼바람이 불어닥칠 것이란 우려가 나온다. 우리나라 태양광업계와 정부의 대응 전략 마련이 시급하다.

◇블랙프라이데이? 태양광 제품가 40% 급락

최근 SKC솔믹스 태양광사업부문을 인수한 웅진에너지는 비상이다. 모기업 위기와 웨이퍼링(잉곳 절단) 기술 안착 실패로 고전해 오다가 마지막 승부수로 인수합병(M&A) 카드를 던졌지만 급작스런 가격 하락으로 오히려 부담이 늘었다.

일본 도쿠야마의 연산 2만톤 규모 말레이시아 폴리실리콘 사업장을 인수하기로 한 OCI도 상황을 예의주시하고 있다. 신설 없이 외형 확장에 성공해 중국 GCL, 독일 바커에 이은 글로벌 톱3 폴리실리콘 생산업체 지위를 확보했지만 가격 하락이 장기화되는 상황은 시나리오에 들어 있지 않았다.

비단 두 업체뿐만이 아니다. 태양광 제품 가격 급락으로 대다수 업체가 정상 영업에 나서지 못하고 있다. 하반기 들어와 폴리실리콘부터 모듈까지 밸류 체인에 포함된 모든 태양광 제품의 가격이 일제히 하락했다.

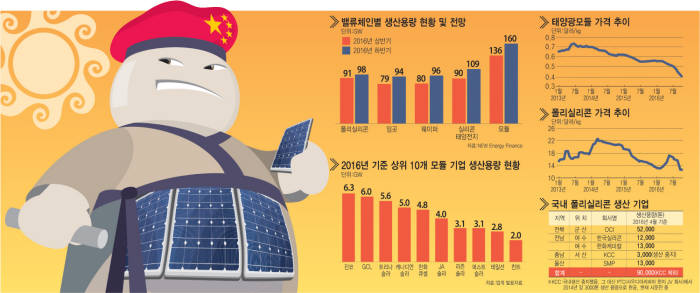

태양광 가격 정보 사이트 PV인사이트에 따르면 폴리실리콘 가격은 이달 초 ㎏당 12.7달러까지 떨어졌다. 7월 와트(W)당 0.71달러에 거래되던 웨이퍼는 0.51달러로 30%가량 하락했고, 상반기 내내 강세를 보인 태양전지는 와트당 0.18달러를 기록하고 있다. 이는 올해 최고점 대비 40% 이상 하락한 수치다. 태양광 모듈은 와트당 0.39달러대로 역시 한달 사이에 25% 이상 빠졌다. 전 제품군이 역대 최저 수준이다.

태양광 기업 관계자는 “시장 최저가를 기준으로 보면 어느 기업도 그 가격에서 이윤을 남길 수 없다고 단언한다”면서 “중국 잉여 재고가 풀리면서 글로벌 시장에서 원가 이하로 제품을 던지는 기업이 늘고 있다”고 전했다.

원인은 중국발 공급 과잉이다. 한국수출입은행이 내놓은 `2016년 3분기 태양광산업 동향 보고서`에 따르면 올해 상반기에 균형을 유지하던 태양광 주요 제품 수급이 하반기 들어 공급 우위로 돌아섰다. 1차 공급 과잉 이후 호황기에 접어들자 대기업은 앞다퉈 증설 경쟁에 나섰다. 중소 태양광 기업의 가동률도 상승했다. 올해 중국 정부가 계획한 10GW 내수 시장 목표치가 모두 차면서 잉여 물량이 시장에 쏟아져 나오기 시작했다. 수출입은행은 세계 태양광산업 밸류체인별 생산 용량은 폴리실리콘(태양광 모듈을 만드는 데 필요한 폴리실리콘 양으로 환산) 78GW, 웨이퍼 75GW, 태양전지 83GW, 모듈 99GW로 추정했다. 올해 세계 태양광 수요는 68GW 안팎이다. 이를 감안하면 전 밸류 체인이 공급 과잉이다. 특히 태양광 모듈은 수요 대비 공급과잉량이 45%에 이른다.

앞으로가 더 문제다. GCL, 트리나솔라, 진코솔라, JA솔라 등 중국 태양광 톱티어 업체들의 생산 능력 확장 경쟁이 계속된다. 태양전지, 태양광 모듈은 공급이 우위에 있는 상황인데도 이들 기업은 증설 투자를 멈추지 않고 있다.

트리나솔라는 현재 5GW 정도인 생산 능력을 2020년까지 두 배인 10GW로 늘린다는 목표로 증설을 진행하고 있다. 진코솔라 역시 올해 들어와 지난해보다 1GW 늘어난 5GW까지 생산 능력을 확충했다. JA솔라는 올해 말까지 2GW 증설, 총 6.2GW를 갖춘다는 계획이다. 웨이퍼업체 롱기실리콘은 태양전지, 태양광 모듈 생산까지 사업 영역을 확장했다. 카나디안솔라와 리센에너지는 수출을 위한 해외 생산기지를 물색하고 있다.

중국 업체가 증설 레이스에 뛰어든 것은 `승자독식` 때문이다. 지난 2010년 초반에 1차 공급 과잉으로 상당수 기업이 시장에서 퇴출됨으로써 중국 업체는 독자 생존 구조를 확보했다. 하지만 이후 반덤핑 규제로 미국·유럽 시장 진출이 자유롭지 않게 됐고, 최근 고효율 기술을 내세운 한국·일본 기업과의 경쟁도 가열되고 있다. 덩치를 키워 확실한 승기를 잡겠다는 것이 중국 업체들의 전략이다.

이해석 고려대 교수는 “중국이 올해 태양광 설치 목표를 하반기 들어 거의 채우면서 잉여 물량이 쏟아져 나오기 시작했고, 진정되지 않고 있다”면서 “톱티어 기업들의 증설이 계획대로 이어진다면 과거처럼 공급 과잉으로 인한 업계 구조조정이 다시 재연될 가능성이 높고, 이번엔 파장이 더 클 수 있다”고 말했다.

◇韓 태양광업계 `사면초가`

올해 상반기까지 호실적을 이어 온 우리 태양광업계는 하반기 실적 악화에 직면했다. 한화큐셀, LG전자, 신성솔라에너지 등 태양광업체는 상반기 글로벌 수요를 바탕으로 호실적을 기록했다. 중국산 제품에 대한 반덤핑관세를 부과하는 미국, 유럽 시장에서 선전한 결과다.

하지만 올해 하반기에 중국 선도 기업이 동남아시아 지역 신규 공장에서 우회 생산한 제품이 쏟아져 나오기 시작하면 수출 전선에 차질이 생길 것이라는 전망이 우세하다.

중국의 올해 태양광 설치량 목표가 상반기에 달성되면서 내수시장에서 흡수하지 못한 물량도 수출시장으로 저가에 풀리고 있다. 가격 경쟁력이 떨어지는 중국 중소기업들은 벌써 가동을 멈추며 경영난을 호소하고 있다. 2010년대 초 대규모 구조조정처럼 경쟁력이 떨어지는 상당수 중국 업체의 퇴출이 가시화되고 있다. 문제는 우리나라 중소 태양광업체들의 체력이다. 1GW도 안 되는 내수 시장 때문에 수출 의존도가 높은 우리 기업의 상황이 더 불리하다. 한화큐셀, LG전자, OCI 등 생산량이 많고 버틸 수 있는 체력이 있는 기업을 제외하면 현재 가격에서 생존을 장담할 수 있는 기업이 눈에 띄지 않는다는 것이 업계의 시선이다.

중국 저가 물량 공세에 맞서 우리 업체도 투자를 늘리든지 고효율 제품으로 독자 시장 확보 전략을 펴야 한다는 것이 전문가들의 공통된 지적이다. 무엇보다 정부가 우리나라 태양광 산업 보호를 위해 내수시장 확대나 생산 지원 등 대응책을 마련해야 한다는 주문도 나온다.

강정화 수출입은행 연구원은 “중국 업체들의 생산 능력 확충을 우리 기업이 따라가기엔 역부족이기 때문에 정부에서 산업 보호를 위한 특단의 대책을 마련해야 한다”면서 “태양광 내수시장을 더 확대해 수요를 늘리든지 내수시장에 자국산 우대 정책을 펼쳐서 보호해 주지 않으면 중소 태양광업체들은 2차 공급 과잉을 견뎌낼 수 없을 것”이라고 진단했다.

<국내 폴리실리콘 생산 기업>

<국내 잉곳 생산업체>

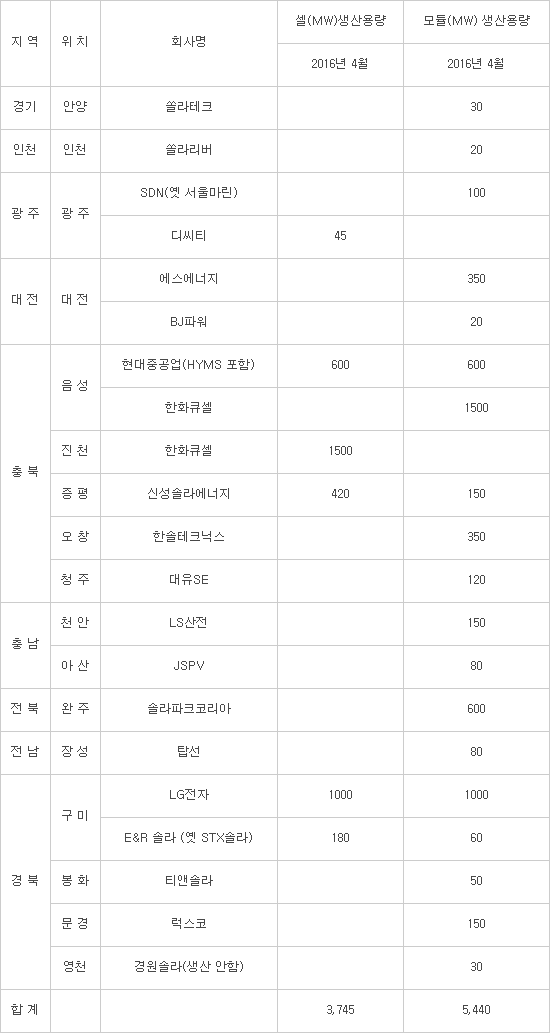

<국내 셀, 모듈 생산업체>

최호 전기전력 전문기자 snoop@etnews.com