벤처펀드 자금 회수 기간이 짧아진다. 펀드 출자자 지분을 중도에 매매하는 시장이 열린다. 투자금 회수까지 7년 정도 자금이 묶여 출자를 꺼리던 민간 자금의 벤처투자 시장으로의 유입이 늘어날 전망이다. 기업공개(IPO)나 인수합병(M&A)에 한정돼 있던 중간 회수 통로가 늘어난다는 점에서 긍정 효과가 기대된다.

22일 벤처투자업계에 따르면 네오플럭스는 하나금융투자가 'IMM 세컨더리 벤처펀드 1호'에 출자한 51억원어치의 지분을 최근 인수했다. 올해 2월 유한책임 출자자(LP) 지분을 전문으로 인수하는 '네오플럭스 마켓프론티어펀드' 결성 이후 이뤄진 첫 투자다.

펀드 만기가 4년 이상 남아 추가 수익도 기대할 수 있고, 우수 기업 구주도 포함하고 있어 시중금리에 일정 프리미엄을 더해 거래가 이뤄졌다. 이번 거래로 하나금융투자는 벤처펀드 출자 1년 만에 회수 이익을 냈다. 하나금융투자는 지난해 5월 IMM 세컨더리 벤처펀드에 155억원을 출자했다. 이번에 매각한 지분은 이 가운데 일부다. 회수한 자금은 다른 벤처펀드에 재출자할 계획이다.

이동현 네오플럭스 상무는 “다른 출자자도 전부 동의, 거래가 순조롭게 이뤄졌다”면서 “지분을 매각한 측도 매각 대금으로 다른 펀드에 추가 출자할 수 있어 운용사와 출자자 모두 만족한 거래”라고 설명했다.

유동화펀드는 장기 운용되는 벤처펀드에 자금이 묶인 LP에 유동성을 공급하기 위해 도입됐다. 일부 우수 기업 투자 지분만이 아닌 LP가 투자한 지분 전체를 사들이는 방식이다. 성장사다리펀드가 300억원을 출자, 총 760억원 규모로 결성됐다. 펀드 약정 금액의 절반 이상을 다른 벤처펀드 LP 지분 인수에 투자하는 게 조건이다.

그동안 은행, 보험, 증권사 등 민간 금융사는 7년에 이르는 만기 조건 탓에 벤처펀드 출자를 꺼렸다. 벤처캐피탈협회에 따르면 올해 3월 기준 신규 결성 조합 출자자 가운데 민간 금융기관 비중은 16%에 불과하다.

한 금융권 관계자는 “7년이란 만기를 따져 보면 담당자 임기 가운데 수익을 보는 것은 사실상 불가능한 구조”라면서 “민간기업 특성상 의사 결정이 어렵다”고 전했다. 중간 회수 장치의 필요성이 끊이지 않고 나온 것도 이 때문이다.

벤처투자 업계는 이번 거래가 그동안 활성화되지 못한 LP 지분 유동화 시장의 물꼬를 터 줄 것으로 내다봤다. 최근 증권사가 신기술금융업을 사업 목적에 추가 등록하면서 벤처 투자에 적극 나서고 있다. 증권사 유동화 수요도 커질 전망이다.

현재 유동화펀드는 네오플럭스 마켓프론티어펀드(760억원)를 비롯해 케이투유동화전문 투자조합(830억원), 스마일게이트H-세컨더리1호조합(750억원) 등 3개가 있다.

한 금융투자업계 관계자는 “그동안 증권사에서 벤처펀드 출자를 꺼린 것은 회수 기간 문제가 가장 컸다”면서 “LP 지분 유동화 시장이 커지면 최근 증권사 신탁으로 벤처 간접 투자에 나서는 고액 자산가의 출자도 더 늘어날 것”이라고 전했다.

이런 분위기에 맞춰 한국성장금융도 일반 세컨더리펀드보다 LP 지분 유동화펀드 출자에 집중할 계획이다.

서종군 한국성장금융 본부장은 “출자자를 위한 중간 회수 시장이 제대로 마련되지 않아 벤처펀드 시장 확대에 한계가 있다”면서 “고수익을 거두고 있는 일반 세컨더리펀드보다 아직 시장 조성이 필요한 LP 지분 유동화펀드 출자에 집중할 계획”이라고 밝혔다.

유근일기자 ryuryu@etnews.com

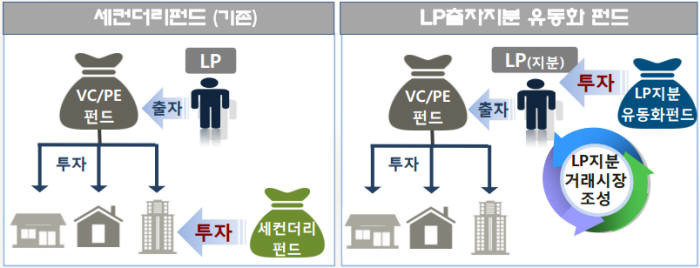

<표>LP지분 유동화펀드 개념도