삼성증권에서 15일 웹젠(069080)에 대해 "신작 출시 가시화로 본격적인 주가 상승 기대"라며 투자의견을 '매수'로 제시하였고, 아울러 목표주가로는 28,000원을 내놓았다.

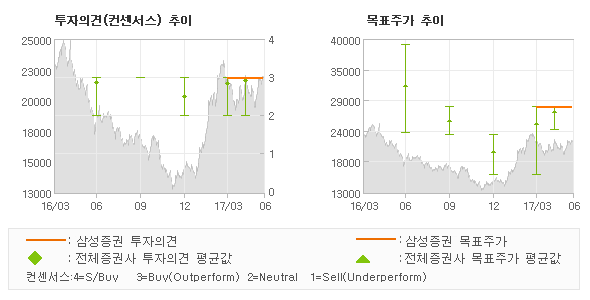

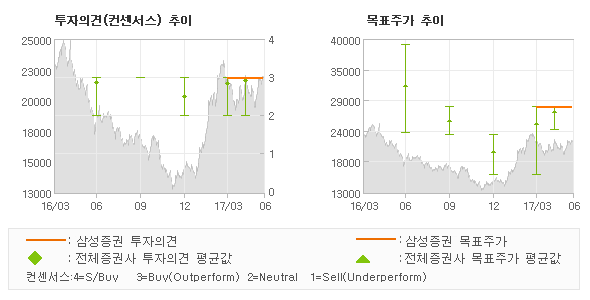

삼성증권 오동환 애널리스트가 동종목에 대하여 이번에 제시한 '매수'의견은 삼성증권의 직전 매매의견에서 큰 변화없이 그대로 유지되는 것이고 올해 초반의 매매의견을 기준으로 볼때도 역시 '매수'의견이 계속 유지되고 있는 상태이다. 그리고 최근 분기내 발표된 전체 증권사 리포트의 컨센서스와 비교를 해볼 경우에 오늘 발표된 투자의견은 전체의견 대비해서 조금더 긍정적인 수준으로 평가되는데, 이는 동종목에 대한 기대감을 강하게 표현한 것으로 분석되고 있다.

목표주가의 추이를 살펴보면 최근 두차례 연속해서 같은 수준을 유지하고 있는 모습이다. 또한 전일 종가 기준으로 볼때 동종목의 현주가는 이번에 제시된 목표가 대비 27%의 추가상승여력이 있다는 해석이 제시되고 있다. |

◆ Report briefing

삼성증권에서 웹젠(069080)에 대해 "현재 동사 주가는 2017년 기준 13.9배, 2018년 기준 8.4배 P/E에서 거래 중으로, 과거 신규 IP 대작 출시 전후의 밸류에이션에 비해 낮은 수준에서 거래되고 있다. 하반기 신규 IP 게임 출시가 가시화되면 밸류에이션 디스카운트가 해소되며 본격적인 주가 반등이 가능할 전망"라고 분석했다.

또한 삼성증권에서 "뮤오리진의 매출이 하락세에 있으나, 2분기에는 3월 말 출시된 뮤레전드의 매출이 온기 반영되고, 아제라:아이언하트의 매출이 추가됨에 따라 매출액은 q-q 6.6% 증가할 전망. 2분기는 신작 출시로 마케팅비용 증가가 예상되나, 이를 상쇄하는 매출 증가로 영업이익은 q-q 19.3% 증가한 130억원을 기록하며 실적 반등에 성공할 전망"라고 밝혔다.

한편 "중국 시장에서 신규 모바일게임의 IP 이용 비중이 70%를 넘어서는 등 국내외 유명 IP의 수요도 지속적으로 상승 중. 뮤 역시 중국 시장에서 성공한 몇 안되는 국산 IP로 가치 상승이 예상된다"라고 전망했다. |

| 증권정보제공 업체인 씽크풀에 따르면 동사에 대한 컨센서스는 '트레이딩매수'이고 목표주가의 추이를 살펴보면 과거 상향/하향조정을 각각 한차례씩 격은 후에 이번에는 직전과 같은 수준을 유지하고 있는 추세이다. |

| | 컨센서스 | 최고 | 최저 |

| 투자의견 | 트레이딩매수 | 매수(유지) | HOLD(하향) |

| 목표주가 | 26,333 | 28,000 | 24,000 |

| 오늘 삼성증권에서 발표된 '매수'의견 및 목표주가 28,000원은 전체 컨센서스 대비해서 조금더 긍정적인 수준으로 풀이되며 목표가평균 대비 6.3% 초과하고 있는 것으로 집계되었다. 참고로 최근에 목표주가를 가장 공격적으로 제시한 케이프투자증권에서 투자의견 '매수(유지)'에 목표주가 28,000원을 제일 보수적인 의견을 제시한 한화투자증권에서 투자의견 'HOLD(유지)'에 목표주가 24,000원을 제시한 바 있다. |

| <삼성증권 투자의견 추이> | |

| 의견제시일자 | 투자의견 | 목표가격 | | 20170615 | 매수 | 28,000 | | 20170511 | 매수 | 28,000 | | 20170331 | 매수 | 28,000 |

|

| <최근 리포트 동향> |

| 의견제시일자 | 증권사 | 투자의견 | 목표가 | | 20170615 | 삼성증권 | 매수 | 28,000 | | 20170612 | 이베스트투자증권 | 매수(유지) | 28,000 | | 20170522 | 부국증권 | 매수(유지) | 25,000 | | 20170511 | 케이프투자증권 | 매수(유지) | 28,000 |

|

(씽크풀에서 제공하는 컨센서스는 국내 전증권사에서 발표되는 기업분석 리포트 및 코멘트를 실시간으로 통계/분석처리되고 있습니다.)

증시분석 전문기자 로봇 ET etbot@etnews.com