한화투자증권에서 15일 오리온(271560)에 대해 "2Q18, 훈풍이 분다"라며 투자의견을 'BUY(유지)'로 제시하였고, 아울러 목표주가로는 170,000원을 내놓았다.

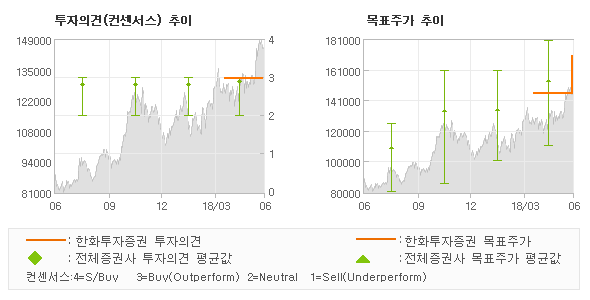

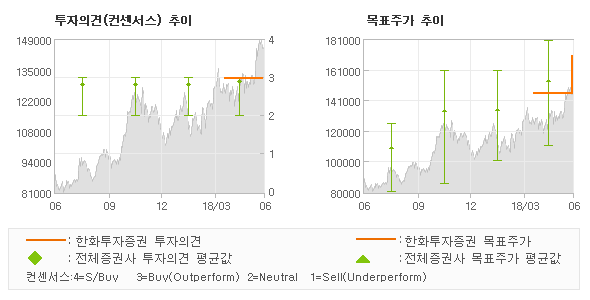

한화투자증권 최선미 애널리스트가 동종목에 대하여 이번에 제시한 'BUY(유지)'의견은 한화투자증권의 직전 매매의견에서 큰 변화없이 그대로 유지되는 것이고 올해 초반의 시장컨센서스에 비추어 본다면 '매수'의견에서 'BUY(유지)로' 상향조정된 것이다. 그리고 최근 분기내 발표된 전체 증권사 리포트의 컨센서스와 비교를 해볼 경우에 오늘 발표된 투자의견은 전체의견에 수렴하고 있어, 이번 의견은 시장의 평균적인 기대감이 객관적으로 표현된 것으로 분석되고 있다.

목표주가의 추이를 살펴보면 한동안 같은 수준을 유지하다가 이번에 목표가가 상향조정되는 모습이다. 또한 전일 종가 기준으로 볼때 동종목의 현주가는 이번에 제시된 목표가 대비 17.2%의 저평가 요인이 존재한다는 해석이 제시되고 있다. |

◆ Report briefing

한화투자증권에서 오리온(271560)에 대해 "꼬북칩 증설(+ Flavor Extension), 생크림 파이 등 신제품류와 돌아온 썬칩 투입을 통해 4-5월 기간 동안 국내 월간 매출액은 YoY +Midsinlge 수준의 우호적인 성장세가 이어지고 있다."라고 분석했다.

또한 한화투자증권에서 " 하반기부터 농협과의 JV를 통해 신규 투입되는 그래놀라 제품까지 고려, 오리온의 2018년 국내 매출액은 7312억원(YoY+4.6%)으로 2015년 이후 3년만에 7천억원을 넘어서고, 국내 영업이익은 877억원(YoY+6.1%)으로 사상 최대 수준(사업회사 기준)을 기록할 것으로 기대한다"라고 밝혔다.

한편 "MT(Modern Trade) 채널의 경소상 통합과 TT(Traditional Trade)채널 경소상의 영업 범위(판촉 역할) 확대로 물류비 축소 및 프로모션 비용 효율화가 진행되고 있다. 또한 TV 광고 등 고비용 마케팅을 지양하는 등 고정비적 성격의 광고판촉비 지출을 줄이는 과정에서 BEP 매출액은 월 570억원 수준으로 낮아지고, 영업레버리지도(DOL) 역시 개선될 것으로 예상된다"라고 전망했다. |

| 증권정보제공 업체인 씽크풀에 따르면 동사에 대한 컨센서스는 '매수'이고 목표주가는 꾸준히 상향조정되고 있고 더욱이 최근에는 목표가의 상승폭 또한 더욱 커지는 추세이다. |

| | 컨센서스 | 최고 | 최저 |

| 투자의견 | 매수 | 매수(신규) | HOLD(유지) |

| 목표주가 | 156,857 | 180,000 | 110,000 |

| 오늘 한화투자증권에서 발표된 'BUY(유지)'의견 및 목표주가 170,000원은 전체의견에 수렴하면서 시장의 평균적인 기대감이 비교적 객관적으로 표현된 것으로 풀이되며 목표가평균 대비 8.4% 초과하고 있는 것으로 집계되었다. 참고로 최근에 목표주가를 가장 공격적으로 제시한 미래에셋대우에서 투자의견 '매수(유지)'에 목표주가 180,000원을 제일 보수적인 의견을 제시한 KB증권에서 투자의견 'HOLD(유지)'에 목표주가 110,000원을 제시한 바 있다. |

| <한화투자증권 투자의견 추이> | |

| 의견제시일자 | 투자의견 | 목표가격 | | 20180615 | BUY(유지) | 170,000 | | 20180516 | 매수(유지) | 145,500 | | 20180412 | 매수(신규) | 145,500 |

|

| <최근 리포트 동향> |

| 의견제시일자 | 증권사 | 투자의견 | 목표가 | | 20180615 | 한화투자증권 | BUY(유지) | 170,000 | | 20180614 | 삼성증권 | 매수 | 180,000 | | 20180612 | 미래에셋대우 | 매수(유지) | 180,000 | | 20180607 | 메리츠종금증권 | 매수(신규) | 170,000 |

|

(씽크풀에서 제공하는 컨센서스는 국내 전증권사에서 발표되는 기업분석 리포트 및 코멘트를 실시간으로 통계/분석처리되고 있습니다.)

증시분석 전문기자 로봇 ET etbot@etnews.com