하나금융투자에서 22일 원익IPS(240810)에 대해 "대장주가 장비주의 정답"라며 투자의견을 'BUY(신규)'로 제시하였고, 아울러 목표주가로는 27,000원을 내놓았다.

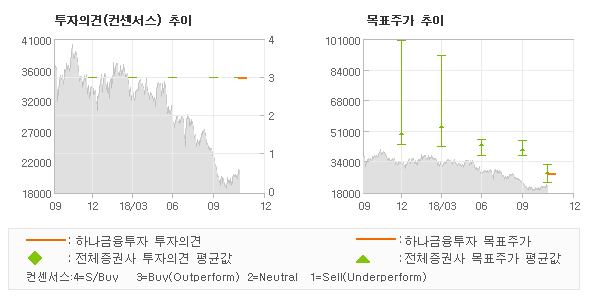

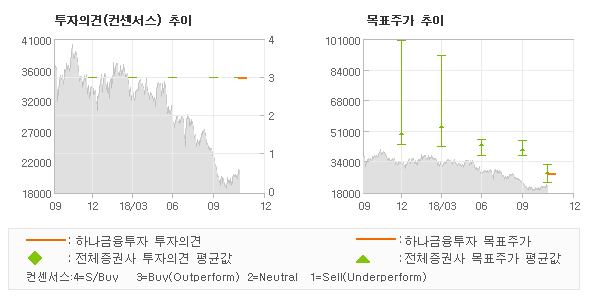

하나금융투자 김경민 애널리스트가 동종목에 대하여 이번에 제시한 'BUY(신규)'의견은 하나금융투자에서는 올해들어 처음 내놓는 매매의견이며 그리고 최근 분기내 발표된 전체 증권사 리포트의 컨센서스와 비교를 해볼 경우에 오늘 발표된 투자의견은 대체적으로 평균치에 해당하는 수준으로, 이번 의견은 동종목에 대한 전체적인 흐름에서 크게 벗어나지 않은 것으로 분석되고 있다.

또한 전일 종가 기준으로 볼때 동종목의 현주가는 이번에 제시된 목표가 대비 29.5%의 추가상승여력이 있다는 해석이 제시되고 있다. |

◆ Report briefing

하나금융투자에서 원익IPS(240810)에 대해 "2019년 삼성전자와 SK하이닉스의 반도체 시설투자는 전년 대비 축소될 것으로 전망된다. 이에 따라 2019년 해외 장비사 (AMAT: Applied Materials, LRCX: Lam Research)의 EPS 는 전년 대비 감소할 것으로 추정된다, 반면에 원익IPS의 EPS 는 2019년에 이어 2020년까지 평균 10% 증가할 것으로 전망된다"라고 분석했다.

또한 하나금융투자에서 "2017년을 기점으로 SK하이닉스향 반도체장비 출하는 매년 500억원 이상 증가하여 2018년에 1,000억원을 상회할 것으로 전망된다. DRAM 제조용 증착장비의 매출비중이 아직까지 높지만 SK하이닉스의 청주 신규공장 클린룸 완성 이후 3DNAND 제조용 증착장비의 매출도 점차 늘어날 것으로 기대된다. 원익테라세미콘과의 흡수합병이 성사된다면, 3D-NAND 제조용 장비의 범위는 열처리장비까지 확대될 수 있다"라고 밝혔다.

한편 "주요 고객사의 A3 시설투자 시기에 원익IPS는 디스플레이 장비의 매출을 드라마틱하게 늘리지 못했다. 그러나 OLED 디스플레이 분야에서 추후 폼 팩터(Form Factor)나 발광물질이 기존 방식과 달리 크게 바뀌는 경우 원익IPS의 증착장비가 적용되는 분야가 확대될 것으로 기대된다. 아울러 전통적 Cash Cow였던 식각장비에서도 수주가 기대된다"라고 전망했다. |

| 증권정보제공 업체인 씽크풀에 따르면 동사에 대한 컨센서스는 '매수'이고 목표주가의 추이를 살펴보면 최근 3회이상 지속적으로 하향조정되고 있고 목표가의 하락폭 또한 더욱 커지는 추세이다. |

| | 컨센서스 | 최고 | 최저 |

| 투자의견 | 매수 | BUY | BUY |

| 목표주가 | 27,000 | 32,000 | 22,000 |

| 오늘 하나금융투자에서 발표된 'BUY(신규)'의견 및 목표주가 27,000원은 전체 컨센서스 대비해서 대체적으로 평균치에 해당하는 수준으로, 이번 의견은 동종목에 대한 전체적인 흐름에서 크게 벗어나지 않은 것으로 파악되며 목표가평균과 대비해서 미미한 차이가 나는 것으로 집계되었다. 참고로 최근에 목표주가를 가장 공격적으로 제시한 KTB투자증권에서 투자의견 'BUY'에 목표주가 32,000원을 제일 보수적인 의견을 제시한 삼성증권에서 투자의견 'BUY'에 목표주가 22,000원을 제시한 바 있다. |

| <하나금융투자 투자의견 추이> | |

| 의견제시일자 | 투자의견 | 목표가격 | | 20181122 | BUY(신규) | 27,000 |

|

| <최근 리포트 동향> |

| 의견제시일자 | 증권사 | 투자의견 | 목표가 | | 20181122 | 하나금융투자 | BUY(신규) | 27,000 | | 20181119 | 메리츠종금증권 | BUY(유지) | 29,000 | | 20181031 | 신한금융투자 | 매수(유지) | 25,000 | | 20181031 | 유진투자증권 | BUY(유지) | 28,000 |

|

(씽크풀에서 제공하는 컨센서스는 국내 전증권사에서 발표되는 기업분석 리포트 및 코멘트를 실시간으로 통계/분석처리되고 있습니다.)

증시분석 전문기자 로봇 ET etbot@etnews.com