금융감독원이 대규모 손실이 우려되는 해외금리 연계 파생결합펀드(DLF)에 대한 대대적 검사에 나선다. 합동검사와 병행해 불완전판매 관련 분쟁조정에 돌입하는 등 이번 사태가 '제2의 키코'로 번질 가능성이 짙다. 판매 잔액 90%가량이 개인투자자에게 팔린 것으로 집계돼 손실 확정 시 파장은 더욱 확대될 전망이다.

금감원은 DLF 제조와 판매 등 실태파악을 위한 합동검사를 이달 중 실시한다고 19일 밝혔다. 설계부터 판매에 이르게 된 전 과정을 점검하고 관련 내부통제시스템도 집중 점검한다. 은행, 판매사와 증권사, 운용사 등이 대상이다.

불완전판매 관련 분쟁조정도 동시에 추진하기로 했다. 현재 금감원에 접수된 DLF 관련 민원은 총 29건이다. 현장조사에서 불완전판매가 확인되면 분쟁조정을 신속히 실시한다는 방침이다.

금감원에 따르면 7일 기준 국내 금융사 주요 해외금리 연계 파생결합상품 판매액은 총 8224억원이다. 우리은행 4012억원, 하나은행 3876억원, 국민은행 262억원 등 은행에서만 펀드 형태로 8150억원 규모가 판매됐다. 유안타증권, 미래에셋대우, NH투자증권 등은 사모 파생결합증권(DLS) 형태로 74억원 규모가 팔렸다.

특히 우리은행이 1255억원을 판매한 독일국채 10년물 금리와 연계한 DLF는 이미 판매금액 전체가 손실구간에 진입했다. 펀드 만기가 도래하는 9~11월까지 현재 금리가 유지될 경우 1255억원 가운데 1204억원 손실이 발생한다. 평균 예상손실률 95.1%에 이른다.

영국과 미국의 이자율스와프(CMS) 금리와 연계한 DLF는 6958억원이 팔렸다. 판매잔액 가운데 85.5%가 손실구간에 진입했다. 만기까지 현재 금리 수준이 유지되면 투자자는 예상손실률 56.2%, 3354억원가량 손실을 볼 수 있다. 독일국채 10년물 DLF와 달리 만기가 올해 말부터 2022년까지 다양하게 분포돼 있다.

금융권의 이번 DLF 판매는 주로 법인투자가가 아닌 개인투자자를 대상으로 이뤄졌다. 전체 판매잔액 가운데 개인투자자에게 판매된 것만 89.1%에 이른다. 특히 우리은행과 하나은행은 각각 1632명, 1829명 개인투자자에게 DLF를 판매했다. 은행권에서 앞서 키코 사태와 마찬가지로 '독일이 망할 가능성은 없다' '원금 손실 가능성 없다' 등 명목으로 불완전판매에 나섰을 가능성을 시사하는 대목이다.

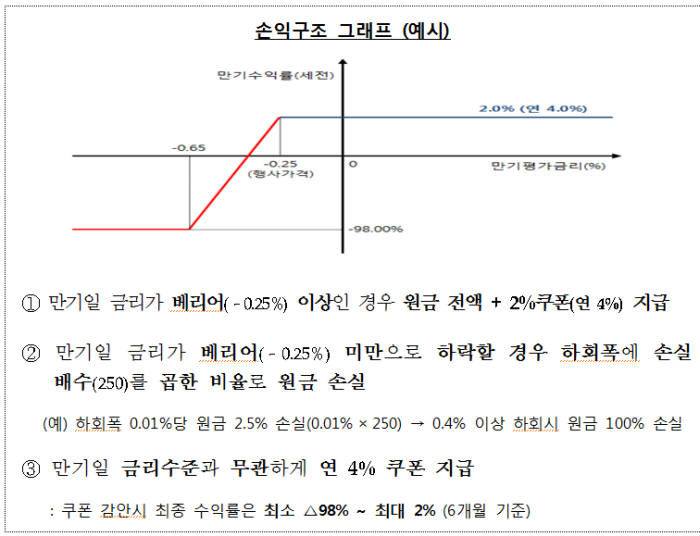

금감원 관계자는 “투자자 입장에서 이해가 쉽지 않고 일부 상품의 경우 승수효과가 높아 만기 손실률이 90%를 상회할 것으로 예상된다”면서 “금리, 환율, 유가 등을 기초자산으로 한 파생결합상품 등 고위험 금융상품 발행과 판매에 대한 모니터링을 더욱 강화할 예정”이라고 밝혔다.

유근일기자 ryuryu@etnews.com