DB금융투자에서 26일 한화솔루션(009830)에 대해 "성장이 덕목인 시대. 최적의 대안"라며 투자의견을 'BUY(유지)'로 제시하였고, 아울러 목표주가로는 29,000원을 내놓았다.

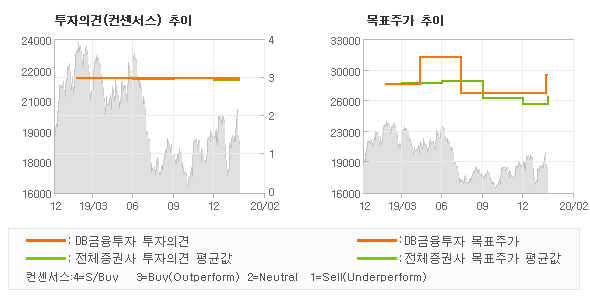

DB금융투자 한승재 애널리스트가 동종목에 대하여 이번에 제시한 'BUY(유지)'의견은 DB금융투자의 직전 매매의견에서 큰 변화없이 그대로 유지되는 것이고 전년도말의 매매의견을 기준으로 볼때도 역시 '매수'의견이 계속 유지되고 있는 상태이다. 그리고 최근 분기내 발표된 전체 증권사 리포트의 컨센서스와 비교를 해볼 경우에 오늘 발표된 투자의견은 대체적으로 평균치에 해당하는 수준으로, 이번 의견은 동종목에 대한 전체적인 흐름에서 크게 벗어나지 않은 것으로 분석되고 있다.

목표주가의 추이를 살펴보면 이번에 다시 목표가가 같은 수준을 유지하면서 최근 흐름은 목표가의 계단식 상승이 진행되는 모습이다. 또한 전일 종가 기준으로 볼때 동종목의 현주가는 이번에 제시된 목표가 대비 54.3%의 추가상승여력이 있다는 해석이 제시되고 있다.

◆ Report briefing

DB금융투자에서 한화솔루션(009830)에 대해 "한화큐셀/큐셀코리아 합병으로 복잡한 지분 구조를 정리했으며 19년에 남아있는 부실을 반영했다. 낮아진 제품가격, 저금리 상황에서 태양광 설치수요 증가는 필연적이며 한화솔루션 태양광 부문의 실적 성장에 대한 가치를 반영할 시점이라 판단한다. ."라고 분석했다.

또한 DB금융투자에서 "실적발표에서도 언급되었듯이 셀/모듈 판매와 별개로 20년 태양광 downstream 매출액 가이던스는 6,000억원, 영업이익률은 mid-single이다. 4Q19 발생한 200억원의 발전소 매각 이익을 일회성이라 볼 수 없는 이유다. "라고 밝혔다.

한편 "목표주가 2.9만원, 화학 top-picks 의견을 유지한다. 태양광 셀/모듈 시황 개선 기대감이 높아진 한화솔루션이 국내 NDR을 통해 강조한 것은 기존 태양광 사업의 이익 체력 증진뿐만 아니라 신규 태양광 downstream 사업 진출을 통한 안정적인 성장이다. 큐셀 브랜드 파워를 바탕으로 미국/유럽 주거용 태양광 솔루션에 성공적으로 진입할 경우 downstream 사업의 성장 기대감 역시 높아질 수 있음을 주목하자."라고 전망했다.

◆ Report statistics

DB금융투자의 동종목에 대한 최근 1년동안의 투자의견은 전체적으로 큰 변화없이 유지되고 있다. 목표주가는 2019년8월 27,000원까지 내려갔다가 2019년5월 31,000원을 최고점으로 목표가가 제시된 이후 최근에 29,000원으로 한단계 하향조정되고 있다.

오늘 DB금융투자에서 발표된 'BUY(유지)'의견 및 목표주가 29,000원은 전체 컨센서스 대비해서 대체적으로 평균치에 해당하는 수준으로, 이번 의견은 동종목에 대한 전체적인 흐름에서 크게 벗어나지 않은 것으로 파악되며 목표가평균 대비 7.7% 초과하고 있는 것으로 집계되었다. 참고로 최근에 목표주가를 가장 공격적으로 제시한 키움증권은 투자의견 'BUY(유지)'에 목표주가 30,000원을 제일 보수적인 의견을 제시한 삼성증권은 투자의견 'BUY'에 목표주가 23,000원을 제시한 바 있다.

[DB금융투자 투자의견 추이]

- 2020.02.26 목표가 29,000 투자의견 BUY(유지)

- 2020.02.21 목표가 29,000 투자의견 BUY(유지)

- 2019.12.13 목표가 27,000 투자의견 BUY(유지)

- 2019.11.14 목표가 27,000 투자의견 BUY(유지)

- 2019.09.06 목표가 27,000 투자의견 BUY(유지)

[전체 증권사 최근 리포트]

- 2020.02.26 목표가 29,000 투자의견 BUY(유지) DB금융투자

- 2020.02.21 목표가 25,000 투자의견 BUY(유지) 교보증권

- 2020.02.21 목표가 25,000 투자의견 BUY(유지) 대신증권

- 2020.02.21 목표가 23,000 투자의견 BUY 삼성증권

증시분석 전문기자 로봇 ET etbot@etnews.com