한국신용정보원이 이번 달에 맞춤형 데이터베이스(DB) 시범 서비스를 시작한다. 개인·기업신용 DB, 보험신용 DB 등 표본 DB 서비스 제공에 이어 이용자 요구 사항이나 연구 목적에 부합하는 맞춤형 정보 제공이 가능해지는 것이다. 핀테크와 인슈어테크에 이어 개별 이용자에 최적화된 초개인화 데이터 활용이 가속될 것으로 전망된다.

신용정보원은 이달 중순 금융빅데이터개방시스템(CreDB, 크레디비)을 통해 맞춤형 DB 시범 서비스를 개시한다. 신용정보원은 시범 서비스를 진행한 뒤 이르면 내년부터 맞춤형 DB를 정식 개방한다. 이에 따라 질 좋은 정보에 목말라 하던 금융 핀테크 회사는 물론 연구단체와 학술단체 중심으로 수요가 늘어날 것으로 보인다.

크레디비는 신용정보원이 '신용정보법'상 5000여개 금융회사로부터 수집한 약 4000만명에 대한 신용정보를 비식별 조치한 뒤 핀테크 기업, 금융회사, 교육기관이 활용할 수 있도록 제공하는 시스템이다. 개인정보 유출 등을 고려해 DB 반출은 금지되며, 이용자가 '원격분석 시스템'을 통해 크레디비에서 분석하고 그 결과물을 반출해서 활용할 수 있다.

이번에 시범 서비스하는 맞춤형 DB 특징은 광범위한 정보를 활용할 수 있다는 점이다. 현재는 신용정보원이 수집한 정보 가운데 기업신용 DB만 20% 활용할 수 있었다. 개인과 보험신용 DB는 프라이버시 침해를 감안, 5%만 사용할 수 있었다. 그러나 맞춤형 DB는 신용정보원이 수집한 전체 정보의 20%를 맞춤형으로 가공, 세분화한 정보 활용이 가능하다. 분석을 활용할 수 있는 모수가 크게 느는 것이다.

이에 따라 이용자는 비식별 개인정보를 가공·조합해서 특정 계층 관련 데이터를 추출하거나 상품 및 서비스, 연구 목적으로의 활용이 가능하다. 한 예로 A업체가 특정 계층의 대출 정보, 연체 정보, 보험 가입 정보, 납입보험료 등을 활용해 개인에게 최적화한 상품이나 서비스를 개발할 수 있다.

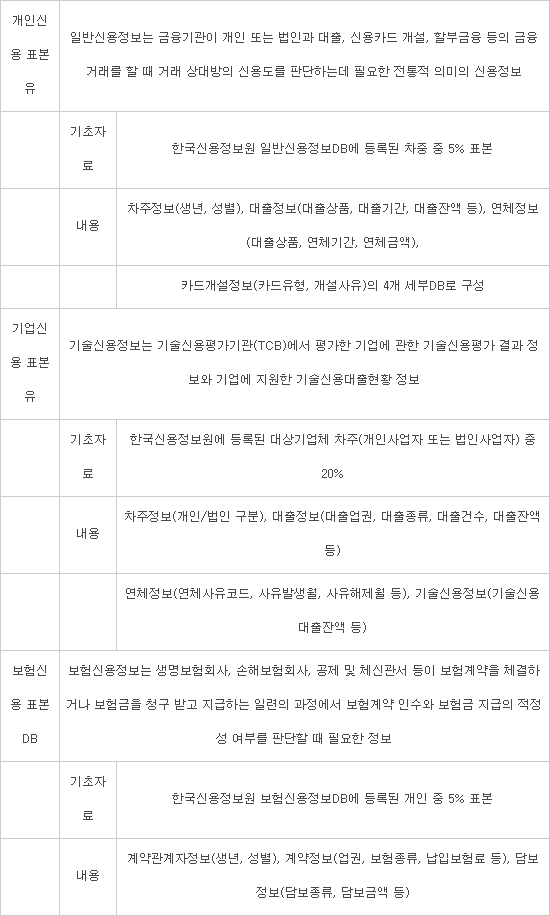

이보다 앞서 신용정보원은 지난해부터 올해까지 개인신용 DB, 기업신용 DB, 보험신용 DB 등 표본 DB를 순차 개방하고 있다.

개인신용 DB는 전체 신용 활동 인구의 약 5%에 해당하는 정보를 담고 있다. 개인신용 DB에는 차주 정보(생년, 성별), 대출 정보(대출상품, 대출기간, 대출잔액 등), 연체 정보(대출상품, 연체기간, 연체금액), 카드 개설 정보(카드 유형, 개설 사유) 등이 담겼다.

기업신용 DB는 신용정보원에 등록된 기업(개인·법인사업자) 가운데 대출 또는 연체 경험이 있는 약 110만 사업자의 대출·연체·기술신용 정보가 대상이다. 이는 기업 신용공여 대상 기업체 DB에 등록된 기업 차주 560만 사업자의 20% 수준이다.

마지막으로 보험신용 DB는 신용정보원에 등록된 신용 정보 주체 가운데 5%에 해당하는 약 260만명의 계약 관계자 정보(생년, 성별), 계약 정보(업권, 보험종류, 납입보험료 등), 담보 정보(담보종류, 담보금액 등) 등이 포함됐다.

이번에 맞춤형 DB 서비스 제공이 시작되면서 업계는 특정 계층에 최적화한 상품 및 서비스가 잇따를 것으로 전망하고 있다.

한 핀테크 업체 관계자는 “기존 대비 광범위하고 세분화한 맞춤형 DB 서비스 제공이 가능해짐에 따라 정보 수집에 어려움을 겪고 있는 핀테크 및 스타트업의 어려움이 해소될 것”이라면서 “개인에 최적화한 맞춤형 상품이나 서비스 역시 확대될 것으로 예상, 초개인화 관련 시장이 더욱 성장할 것”이라고 전망했다.

<표>금융빅데이터 개방시스템(CreDB·크레디비) 주요 서비스 내용

(출처:한국신용정보원)

박윤호기자 yuno@etnews.com