올해 주식시장이 장기 박스권을 깨고 사상 최고치를 경신했지만 여전히 글로벌 시장에서 한국 증시가 저평가돼 있어 추가 상승 여력이 있다는 전망이 나왔다. 특히 개인투자자가 증시 상승을 주도한 만큼 생애주기 맞춤형 장기투자 문화를 형성하고 비대면 혁신 자산관리 서비스를 활성화시켜야 한다는 의견도 제기됐다.

15일 한국거래소와 금융투자협회가 개최한 '코스피 최고치 경신, 현재와 미래를 논하다' 토론회에서는 올해 국내 증시를 점검하고 자본시장의 건전한 성장을 위해 필요한 점이 논의됐다.

코스피는 지난 10여년간 연평균 3.0% 수준으로 2000포인트 안팎에서 움직이는 장기 박스권을 유지하다가 올해 2700포인트를 깨며 사상 최고치를 경신했다. 코로나19 방역에서 비교 우위를 확실히 보여주면서 세계 25개 지수 중 코스닥 상승률은 1위, 코스피는 4위를 기록했다.

개인투자자 자금이 몰리면서 이른바 '증시 끝물'이라는 고정관념도 깨졌다. 올해 개인의 직접 투자금이 무려 84조원 순유입되면서 외국인(-24조원)과 기관(-35조원) 대비 개인의 연간 순매수 규모가 사상 최대치를 기록했다. 증시가 바닥을 형성했을 때부터 개인이 투자에 뛰어드는 '스마트 머니 무브' 현상도 두드러졌다.

주가지수는 상승했지만 한계기업 비중은 사상 최고치를 기록할 것으로 전망되고 있다. 산업구조가 변화하면서 양극화가 확대돼 한계 중소기업 비중이 21.4%로 최고치를 기록할 것이라는 전망이 나온다. 중소기업 사업체수는 전체 기업의 99.9%, 근로자수는 83.1%를 차지할 정도로 고용 비중이 높은 만큼 한계기업이 증가하면 가계소비 둔화와 실물경제 침체로 이어질 개연성이 높아 우려를 낳고 있다.

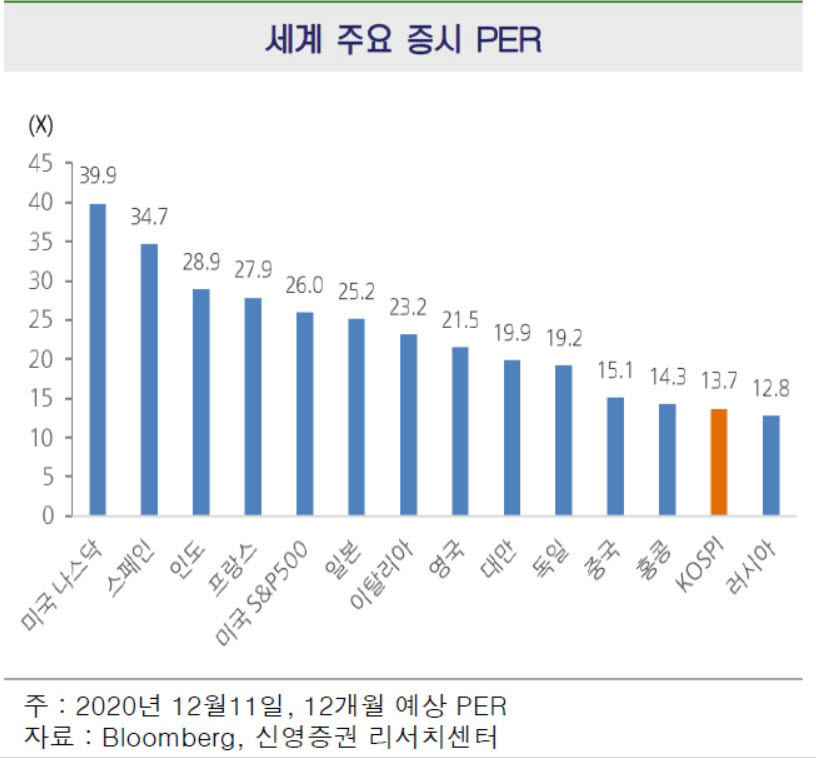

김학균 신영증권 리서치센터장은 “코스피의 12개월 예상 PER(주가수익률)는 13.7배로 사상 최고치가 예상되지만 미국(39.9배), 일본(25.2배), 중국(15.1배) 등 글로벌 증시를 살펴보면 오히려 저평가돼 있다”며 “금리 하락을 감안해도 국내 주식 밸류에이션이 낮지 않지만 새해에도 글로벌 증시가 상승한다면 국내 증시도 추가 상승 여력이 있다”고 분석했다.

또 “새해에는 정부와 공적자금이 ESG(환경·사회·지배구조) 생태계를 만들면서 중요성을 부각하고 있어 일차적으로 환경(E)에 대한 관심이 커질 것”이라고 내다봤다.

국내 증시가 글로벌 경쟁력을 갖추려면 MSCI 선진국지수 편입을 다시 추진하고 연기금 벤치마크를 개편해야 한다는 주장도 제기됐다.

이효섭 자본시장연구원 금융산업실장은 “MSCI 선진국 지수에 편입되면 약 60조원 규모의 안정적인 외국인 순매수를 기대할 수 있고 연기금 벤치마크를 ESG와 위험자산 비중 확대로 개편해야 한다”며 “이 두 가지만 달성해도 코스피 3000, 코스닥 1000 달성은 어렵지 않다고 본다”고 강조했다.

또 가계재산을 증식할 수 있는 비대면 혁신 자산관리 서비스, 실질적인 투자자 보호 강화, 시장거래 인프라 혁신이 필요하다고 지적했다.

이효섭 실장은 “그동안 한국 가계의 위험자산 보유 비중은 현저히 낮았고 재산증식 경로로 자리매김하지 못해왔다”며 “소수 단위 주식거래, 비대면 연금서비스 등 분산투자문화 형성을 유도하고 투자자를 실질적으로 보호하는 제도도 강화해야 한다”고 조언했다.

배옥진기자 withok@etnews.com