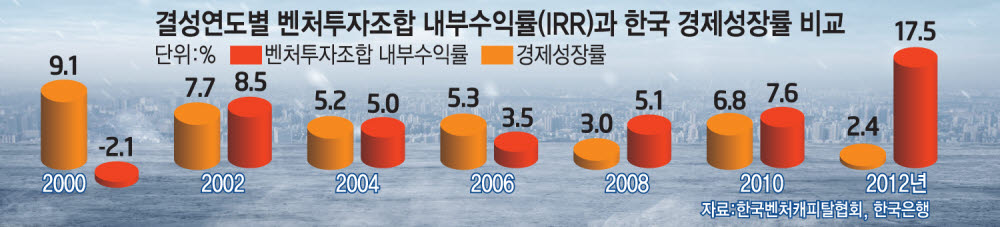

관련 통계자료 다운로드 결성연도별 벤처투자조합 내부수익률(IRR)과 한국 경제성장률 비교

관련 통계자료 다운로드 결성연도별 벤처투자조합 내부수익률(IRR)과 한국 경제성장률 비교

국내 벤처·스타트업 업계가 투자 혹한기에 접어든 가운데 불황기에 결성된 벤처투자조합 수익률이 평년은 물론 호황 때보다 더 높았던 것으로 나타났다. 투자사가 지갑을 굳게 닫았지만 스타트업 밸류에이션(가치평가)이 낮아져서 큰 수익을 낼 수 있는 투자 적기라는 의미다.

25일 한국벤처캐피탈협회에 따르면 2000년대 결성된 벤처투자조합의 내부수익률(IRR)이 높은 해는 2002년(8.5%)과 2009년(8.6%)이다. 각각 닷컴버블 붕괴(2001년)와 서브프라임 모기지 사태(2008년)로 촉발된 경제 위기가 휩쓴 시기라는 공통점이 있다. 올해 러시아-우크라이나 전쟁 등으로 글로벌 경제 위기를 맞아 투자심리가 급격히 얼어붙은 것처럼 당시 금융위기가 불어닥치면서 투자심리가 급격히 경색됐다. 하지만 활황기에 치솟던 스타트업 몸값이 침체기에 재조정되면서 벤처캐피털(VC) 입장에선 유망 스타트업을 이른바 '줍줍'할 수 있는 최적의 시기였던 셈이다. 정작 '제1 벤처 붐'이 인 2000년은 마이너스 수익률(-2.1%)을 기록했고, 2001년 역시 1.5%에 그쳤다.

2008년 금융위기 이후 대공황에 빗대 대침체기로 불린 2009~2010년 벤처투자 수익률도 빛났다. 2009년에 이어 2010년(7.6%)과 2011년(9.6%) 수익률이 고공행진했다. 2012년 유로존 채무위기 때 결성된 조합 수익률은 무려 17.5%를 기록했다. 이는 특별한 이슈가 없는 2003~2006년 수익률이 1.2~5%에 머물던 것과 대비된다.

주요 경제 지표인 경제성장률과 비교해도 경기 호·불황과 벤처투자조합 수익률 간 상관관계가 엿보인다. 상대적으로 경제성장률이 올라가면 조합 수익은 내려가고 경제성장률이 하락하면 수익률은 오르는 추세를 띤다.

VC업계 관계자는 “이전에는 엄두도 내지 못한 스타트업이 최근 투자 라운드에서 밸류에이션이 크게 낮아져 투자를 검토했다”면서 “벤처투자 혹하기라고 하지만 유망 스타트업을 적절한 밸류에이션에 투자할 수 있는 절호의 기회”라고 말했다.

실제 미국에선 2001년 아마존·구글이 탄생했으며, 2008년엔 에어비앤비·우버 등이 설립됐다. 스타트 업계는 불황 때 옥석이 가려진 스타트업이 좋은 기업으로 성장한다고 입을 모은다. 다만 벤처투자 시장에 투자자금이 돌지 않아 얼어붙은 출자자(LP)의 마음을 녹일 지원책이 필요해 보인다.

한 VC 대표는 “올해 하반기부터 LP를 확보하지 못하거나 구하더라도 수탁기관을 찾지 못해 좋은 스타트업을 발굴해도 자금이 없어 투자하지 못하고 있다”면서 “모태펀드 예산마저 줄어든 마당에 민간 자금이 유입될 수 있도록 세제 혜택 등 정부의 적극적 대책이 필요하다”고 말했다.

조재학기자 2jh@etnews.com