관련 통계자료 다운로드 신규 상장 VC, 공모조달액과 출자 계획

관련 통계자료 다운로드 신규 상장 VC, 공모조달액과 출자 계획

상장을 통해 성공적으로 자본을 확충한 중견급 벤처캐피털(VC)이 자체 출자금 확대를 통해 올해 벤처펀드 결성에 공격적으로 나설 전망이다. 투자심리 위축으로 벤처펀드 출자 경쟁이 치열해지고 있는 상황에서 자체 출자금 조달 능력이 우수한 VC를 중심으로 시장 재편이 이뤄질 것으로 보인다.

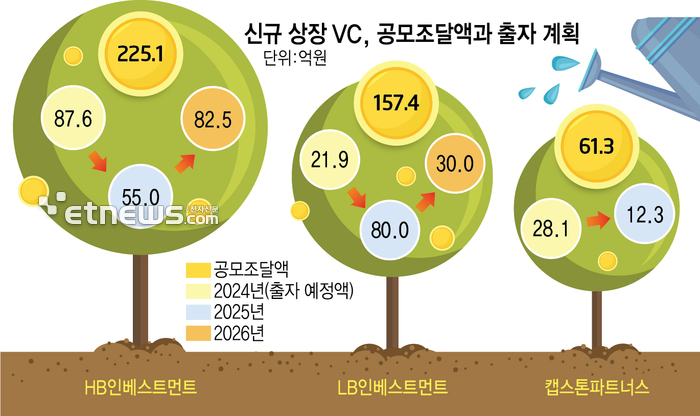

25일 한국거래소에 따르면 HB인베스트먼트는 이날 코스닥 시장에 입성했다. 청약 흥행으로 희망가 상단을 초과한 3400원으로 공모가를 확정하고 총 225억원을 조달했다. HB인베스트먼트는 상장 첫날 흥행 공식을 증명하듯 시초가를 공모가 대비 3배 이상 높은 1만40원선에서 형성한 뒤 장중 한 때 1만1400원까지 상승했다.

HB인베스트먼트는 공모시장에서 조달한 225억원 전액을 펀드 결성에 투입할 계획이다. 45억원은 기결성 펀드 약정액에 나머지 약 180억원은 신규 펀드 결성을 위해 쓰인다. 당장 올해부터 42억5000만원을 출자해 신규 벤처펀드 3개를 총 1500억원 규모로 결성하는게 목표다.

지난해 말 증시에 입성한 캡스톤파트너스도 상장을 통해 조달한 자금을 신규 펀드 출자금으로 활용할 계획이다. 이미 공모자금 가운데 일부를 지난해 결성한 2023 IBK, 캡스톤 K-유니콘투자조합에 투입했다. 총 300억원 가운데 15억원을 캡스톤파트너스가 출자했다. 올해도 30억원 이상을 출자해 700억원 이상 규모 펀드 결성을 추진한다.

LB인베스트먼트 역시 21억원을 시작으로 내년 이후부터 110억원을 펀드 출자금으로 활용한다. 올해 말 3000억원 이상 규모 펀드 조성이 목표다. 출자 약정비율도 10% 수준으로 크게 높여 잡았다. LB인베스트먼트는 지난해 3월 상장했다.

중견급 VC들이 불확실한 경기 상황에도 불구하고 잇달아 상장에 나선 이유는 자체 출자 약정 비율을 높이기 위해서다. 공모시장에서 조달한 자금으로 운용사 출자 비중을 높여 출자자 확보 경쟁에서 우위를 점하기 위한 전략이다.

실제 앞서 증시에 입성한 DSC인베스트먼트, 아주IB투자, 스톤브릿지벤처스 등은 높은 GP커밋을 바탕으로 출자자 확보에서 우위를 점하고 있다. 외부 출자자 확보가 어려울 경우 급한대로 자체 자금을 출자금으로 활용하기도 용이해서다. HB인베스트먼트와 캡스톤파트너스 모두 향후 결성될 벤처펀드의 GP커밋을 10% 수준으로 높여 잡는 전략을 세우고 있다.

벤처투자업계의 자체 출자금 확대 추이는 당분간 지속될 것으로 보인다. 벤처투자 심리가 크게 꺾이면서 벤처펀드 출자자 확보가 점차 어려워지고 있어서다. 특히 기존 벤처투자시장에서 주요 출자자로 여겨졌던 금융권이 하나둘 자체 벤처투자 조직을 확보하면서 외부 VC가 출자금을 따내는 일은 더욱 쉽지 않아진 분위기다.

벤처투자업계 관계자는 “모기업이 있는 VC조차도 모태펀드나 성장금융에서 출자 사업을 따내고도 민간 출자자를 확보하지 못해 운용사 자격을 반납하고 있을 만큼 출자자 확보가 쉽지 않다”면서 “자체 자금 조달 여력 여부에 따라 벤처투자시장에서도 양극화 현상이 더욱 심해지게 될 것”이라고 전망했다.

류근일 기자 ryuryu@etnews.com