지난해 행동주의펀드 공격을 받은 국내 기업 수가 미국·일본에 이어 세 번째로 많았던 것으로 나타났다. 행동주의 대응에 익숙하지 않은 아시아 기업이 글로벌 행동주의 펀드의 손쉬운 먹잇감이 된 것으로 풀이된다.

한국경제인협회는 김수연 법무법인 광장 연구위원에 의뢰한 '주주행동주의 부상과 과제' 연구용역 결과 지난해 행동주의펀드 공격을 받은 국내 기업 수가 코로나 직전인 2019년 대비 9.6배 증가했다고 25일 밝혔다.

보고서는 공격적 행동주의로 수익을 올리는 헤지펀드뿐만 아니라 단순 자산운용사 등 기관투자자까지 한국기업에 대한 경영개입을 늘리고 있어 이에 대한 대비가 필요하다고 분석했다.

데이터 조사업체 딜리전트 마켓 인텔리전스에 따르면 2023년 조사대상 23개국에서 총 951개 회사가 행동주의펀드 공격을 받았다. 이는 2022년 875개사보다 8.7%, 2021년 773개사보다 23% 각각 증가한 수치다.

특히 지난해에는 아시아 지역 대상 행동주의펀드 공격이 총 214건 발생해 전년도 184건보다 16.3% 늘었다. 같은 기간 북미는 9.6% 증가한 반면 유럽은 오히려 7.4% 감소했다.

보고서는 행동주의 대응에 익숙하지 않은 아시아 기업이 글로벌 행동주의펀드의 손쉬운 먹잇감이 된 영향으로 풀이했다.

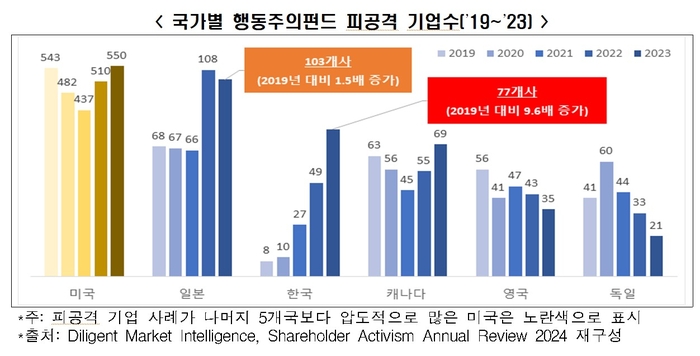

글로벌 행동주의펀드 공격을 받은 한국기업은 2019년 8개사에서 2023년 77개사로 9.6배 증가했다. 일본은 2023년 103개사로 전년 108개사 대비 다소 감소했다.

한국, 일본과 달리 영국, 독일 등은 감소세를 보였다. 미국·캐나다는 2021년까지 감소하다가 다시 증가하고 있어 글로벌 행동주의펀드 공격이 한국, 일본 등 아시아권에 집중된 것으로 나타났다.

사모펀드나 일반 기관투자자도 수익률 제고 수단으로 배당·자사주 매입 확대 요구, 위임장 대결, 이사회 구성원 교체 요구 등 행동주의 전략을 활용하고 있어 행동주의펀드와 일반 기관투자자 간 경계가 모호해지고 있다.

보고서는 “일반 사모펀드까지 행동주의펀드화하는 것은 행동주의 방식 기업 공격이 펀드 수익률을 높여주는 요긴한 수단이 되기 때문”이라면서 “헤지펀드, 행동주의펀드, 사모펀드 등 각종 투자자간 수익률 제고 경쟁이 더욱 치열해질 추세라 기업이 받는 압박 수위는 더 높아질 전망”이라고 말했다.

최근 미국에서는 하나 이상의 행동주의펀드가 타깃 기업을 동시 공격하는 '스와밍(Swarming)' 사례가 2020년 7건, 2021년 9건, 2022년 17건으로 늘고 있다.

세일즈포스의 경우 무분별한 기업 인수로 주가가 하락한 상태에서 엘리엇, 스타보드 밸류, 서드포인트, 밸류액트 캐피탈 등 6개 행동주의펀드의 공격을 받았다. 그 결과 밸류액트 캐피탈 최고경영책임자(CEO)가 이사회 1석을 차지했다. 세일즈포스는 자사주 매입과 비용절감 노력을 약속했다.

일본은 글로벌 행동주의펀드의 집중 공격에 시달리다가 비상장으로 전환한 사례도 있다. 2015년 47개사에서 2022년 135개사로 비상장 전환 기업이 3배 가까이 증가했다. 이들은 주요 전환 사유를 행동주의펀드 공격이라고 답했다.

보고서는 “기업도 기관투자자와의 소통을 활성화해야 하나 정부도 행동주의펀드의 지나친 공격에 기업이 대응할 수 있는 방어수단을 제도화해야 한다”면서 “정부는 지배주주 견제와 감시 프레임에만 초점을 맞출 것이 아니라 기업이 장기 관점에서 성장하고 가치를 제고할 수 있도록 제도를 균형있게 설계해야 한다”고 강조했다.

배옥진 기자 withok@etnews.com