저축은행들이 잇따라 대면 영업점을 폐쇄하고 있다. 비대면 금융거래 증가와 업황 악화가 겹치면서 비용절감을 위해 허리띠를 졸라매는 모습이다.

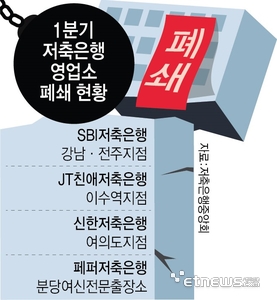

22일 저축은행업계에 따르면 올 1분기 폐쇄된 지점과 출장소는 총 5곳에 달했다. 서울 지역에서만 3개 지점이 문을 닫았으며 신규로 개설된 영업소는 없었다.

지난해 1년 동안 저축은행이 폐쇄한 영업점이 총 9곳이라는 점을 감안하면, 올해는 1개 분기만에 작년 절반을 넘어선 셈이다.

회사별로는 지난 3월 신한저축은행 여의도지점이 문을 닫았다. 같은달 페퍼저축은행 분당 여신전문출장소도 폐쇄됐다.

앞서 1월엔 SBI저축은행이 서울 강남과 전주지점 두곳을 폐쇄한 바 있다. JT친애저축은행은 서초구 소재 이수역지점 문을 닫았다. 올해 영업점을 폐쇄한 저축은행은 모두 자산 1조원 이상 대형 저축은행이다.

대형 저축은행들까지 영업점을 폐쇄하는 이유로는 비대면 금융거래 증가와 최근 저축은행 실적 악화가 꼽힌다.

실제 저축은행업계 1위 SBI저축은행의 지난해 당기순이익은 890억원으로 전년(3283억원) 대비 72%가량 급감한 상태다. 같은 기간 신한저축은행도 순이익이 456억원에서 149억원으로 67% 감소했다.

페퍼저축은행과 JT친애저축은행의 경우 지난해 각각 1072억원과 360억원의 당기순손실을 기록해 적자로 전환했다.

수익이 줄어들고 올해도 부동산PF 대출 부실로 개선 가능성이 불확실해지면서, 비용 감축을 위해 임대료와 인건비 등 고정비용 지출이 큰 대면 영업점을 폐쇄하는 모습이다. 온라인 채널이 활성화돼 오프라인 영업점의 중요성도 떨어지는 추세다.

한 저축은행 관계자는 “오프라인 영업점은 저축은행 입장에서 고정비 지출이 크다”며 “최근엔 대출 갈아타기 서비스로 여신 영업이 가능하고, 앱으로 예·적금을 가입할 수 있다 보니 영업점을 고객들이 찾지 않는 영향도 있다”고 말했다.

한편 저축은행중앙회는 지난해 저축은행 영업소 폐쇄 관련 가이드라인을 정비했다. 기존엔 폐쇄시 1개월 전에 사전신고와 계획서를 제출해야 했으나, 현재는 사전신고 기간이 2개월 이전으로 늘었다. 폐쇄 관련 상세한 사유를 명시한 검토서도 중앙회에 제출해야 한다. 영업점 폐쇄 절차가 복잡해졌음에도 문을 닫는 영업점이 증가했다는 의미다.

박진혁 기자 spark@etnews.com