SK증권은 39일 심텍에 대해 2분기부터 반등이 시작될 것으로 전망했다. 지난해 3분기 말부터 반락했던 신규 수주 규모는 올 3월 반등에 성공했고, 신규 주문이 매출로 이어지는 데 2~4개월 걸리는 점을 고려해 2분기 중하순부터 반등의 가시성이 높다고 판단했다. 투자의견 '매수', 목표주가 4만7500원을 유지했다.

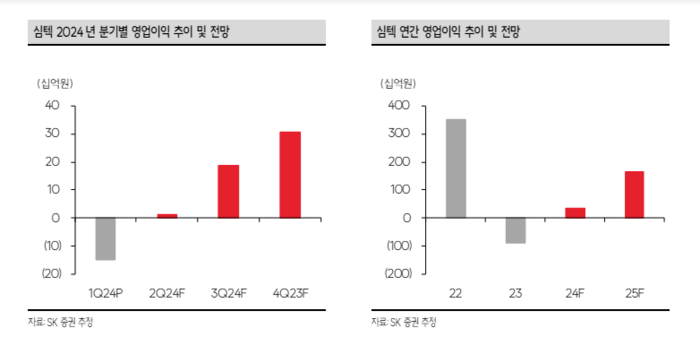

박형우·권민우 SK증권 연구원은 “1분기 영업손익은 -149억원을 기록해 컨센서스(-151억원) 수준이고, 매출액은 2939억원으로 컨센서스(2759억원)를 다소 상회했다”며 “그러나 모듈 PCB와 BOC 기판 등 저수익성 제품군 중심의 매출 회복으로 수익성에 기여는 약했기 때문에 1분기는 마지막 적자 분기로 추정되고, 이로써 저점은 확인됐다”고 했다.

이어 2분기부터는 반등이 시작된다고 전망했다. 올 3월부터 제품에 대한 신규 수주 규모가 반등했고, 신규 주문이 매출로 이어지는 데 2~4개월 걸린다는 설명이다.

박·권 연구원은 “영업이익은 10 억원으로 흑자전환이 예상되고 매출액은 3039 억원으로 전분기 수준으로 전망한다”며 “부가 제품군인 BOC와 HDI 기판의 매출은 감소하고 FCCSP와 MCP 제품군의 수요가 회복되고 있는 가운데, 지난해 3분기 말부터 반락했던 신규 수주 규모는 3월 반등에 성공했다”고 설명했다.

하반기 실적 전망에 대해서는 고민이 필요하다고 말했다. 박·권 연구원은 “전방 IT 세트의 판매 동향이 여전히 부진하고, 심텍이 생산하는 기판들의 상위 제품군인 FCBGA 의 공급과잉이 심각하며, 증설 중인 비메모리 기판의 수요가 불투명하다”며 “다만 이러한 우려들은 이미 현 주가에 상당부분 반영돼 있다고 생각해 미래에 대한 고민이 필요한 시점이다”라고 했다.

투자의견 '매수'와 목표주가 4만7500원을 유지했다. 박·권 연구원은 “지난해 초부터 극단적 재고조정과 단가인하에 따른 기저효과가 존재하고, 신규 수주는 증가 추세에 돌입했기에 우상향 실적 트렌드가 지속될 것”이라며 “아울러 SSD 수혜주고, 메모리향 매출 비중은 80%를 상회하는 등 매수를 추천한다”고 설명했다.

서정화 기자 spurify@etnews.com