금융권의 부동산 프로젝트파이낸싱(PF) 연체율이 급등하면서 신용평가사들도 연이어 경고등을 켜고 있다. 재무상태가 좋지 않은 중소형 증권사와 저축은행이 주요 경계 대상이다.

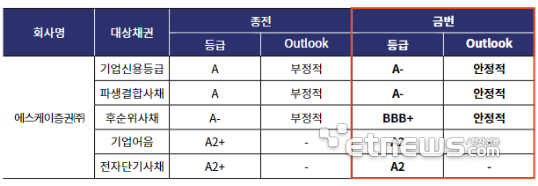

11일 금융투자업계에 따르면 나이스신용평가, 한국기업평가, 한국신용평가 등 3개 신용평가사는 이달 들어 SK증권의 신용등급을 일제히 하향 조정했다. 나이스신평과 한국신용평가가 지난 7일 가장 먼저 SK증권의 장·단기 신용등급을 A-(안정적), A2로 하향한데 이어 한국기업평가도 추가로 SK증권의 등급을 하향했다.

자본적정성이 이미 크게 저하된 상황에서 PF 익스포저에 대한 자산 건전성이 악화되고 있는 것이 등급 하향 조정의 주된 이유로 꼽힌다. 실제 SK증권의 PF 익스포저 가운데 브릿지론이 차지하는 비중은 47%에 이른다. 변제 순위상으로 중·후순위 비중이 76% 달하는 만큼 자산의 위험도가 상당하다.

이미 지난 4월 안팎으로 신평사들은 하나증권, 다올투자증권 등 PF익스포져가 높은 증권사 신용등급 전망을 한 차례 하향 조정한 바 있다. 이런 상황에서 이달 연이어 등급 하향이 이뤄진 이유는 지난달 금융당국이 발표한 부동산PF 연착륙 방안에 따라 PF사업장 구조조정이 가속화되고 있어서다.

사업성이 저하된 요주의 PF 사업장을 보유한 중소형 금융사를 중심으로 시장의 재평가가 빠르게 이뤄지고 있는 셈이다. 나이스신용평가에서는 최근 메리츠증권이 자회사 메리츠캐피탈을 대상으로 실시한 2000억원 규모 유상증자에 대해서도 부동산PF 건전성 저하 및 자회사 신용부담이 현실화되고 있다는 점에 주목해야 한다고 지적했다.

신평사들이 신용등급 재검토 대상에 올린 기업은 그간 IB부문을 중심으로 성장세를 이끌어온 증권사가 대부분이다. 올해 하반기 이후 기준금리 인하 등 증권업에 비우호적 환경이 예상되는 것은 물론 부동산PF를 필두로 한 IB부문의 부진으로 전반적인 수익 창출 기대감이 떨어지고 있어서다. 중소형사 다수가 위탁매매 분야에서 이렇다할 두각을 나타내지 못하며 시장점유율이 낮아지고 있는 것도 신평사들이 부정적 시각을 견지하는 이유다. 금감원에 따르면 지난 3월말 기준 증권업계의 부동산 PF 대출 연체율은 17%대로 저축은행보다도 높은 수준을 기록하고 있다.

정효섭 한국기업평가 수석연구원은 “금융당국의 부동산PF 연착륙 방안 발표에 따라 PF사업장 구조조정이 가속화되면서 투자자산 건전성 저하 및 대손비용 부담이 심화될 수 있어 모니터링이 필요하다”고 말했다.

류근일 기자 ryuryu@etnews.com