내년 복수 증권시장 체제 도입에 따라 증권사마다 최선의 거래 조건으로 주식을 매매할 수 있는 기준을 마련해야 한다. 주식가격부터 매매체결 과정에서 부담해야 하는 수수료와 각종 비용은 물론 매매체결 가능성을 고려한 새 기준이 필요해진다. 초유의 복수 시장 체제 도입에 따른 각 증권사의 전략 수립도 차별화될 전망이다.

금융감독원은 내년 3월 복수 증권거래 시장 출범을 앞두고 증권사가 준비해야 할 주문집행체계와 세부의무사항을 담은 '증권사 최선의무집행 가이드라인'을 19일 공개했다. 각 증권사가 투자자의 주문을 기존 한국거래소(KRX)와 대체거래소(ATS)인 넥스트레이드가 새로 개설한 증권시장 가운데 어디로 먼저 배분해야 할지에 대한 기준이다.

우선 증권사는 복수 증권시장에 나오는 호가를 통합해서 투자자에게 제공해야 한다. 투자자가 별도로 지시하거나 설정하지 않는다면 복수 시장에서 나오는 모든 주문에 대한 호가를 HTS나 MTS 등에서 확인할 수 있어야 한다. 표시 방식은 자율적으로 설계할 수 있지만 특정 시장의 호가만을 보여주거나, 특정 시장의 호가를 강조하는 방식으로 시장을 차별해서는 안된다.

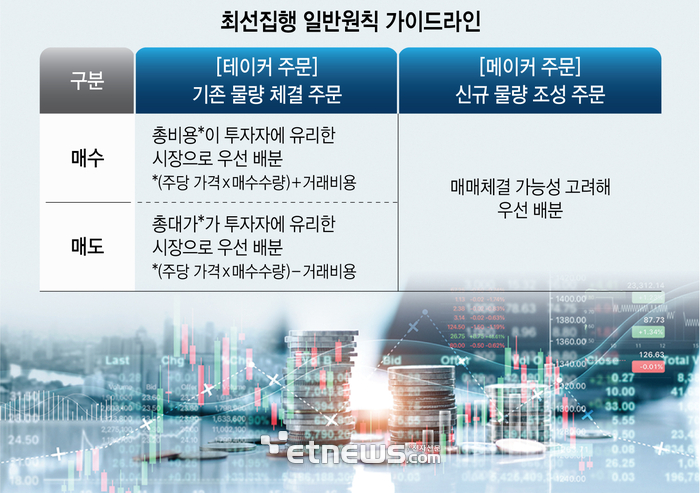

최선집행에 대한 일반원칙도 정해졌다. 시장가 주문과 같은 기존 물량 체결 주문(테이커오더)은 수수료와 거래비용을 고려해 투자자에게 가장 이익이 될 수 있는 시장으로 주문을 배분하도록 했다. 일괄주문이나 정정주문 등의 경우에도 최선집행기준에 따라 주문을 배분해야 한다.

다만 지정가 주문과 같이 시장에서 즉시 체결되지 않고 통합호가창 내에서 신규 대기 물량을 조성하는 '메이커오더(신규물량조성주문)'은 매매체결 가능성을 최우선으로 기준을 세워야 한다.

가이드라인은 매매체결 가능성 기준 수립에 대해서는 증권사 자율 영역으로 남겨뒀다. ATS가 중간가 호가, 스톱 지정가 호가 등 신규 수요를 창출할 수 있는 새로운 호가 유형을 준비하고 있는 만큼 증권사마다 다양한 거래 전략이 등장할 수 있기 때문이다. ATS는 이러한 메이커오더에 대해서는 수수료 등 비용을 더욱 싸게 제공한다는 계획이다. 향후 개별 증권사 시스템 구축 과정에서 메이커오더의 체결 가능성에 대한 기준이 차별화될 가능성이 크다.

대량 집행 주문에 대해서도 증권사 재량에 맡겼다. 대량 주문의 경우 개별 주식의 주가에 영향을 미칠 수 있는 만큼 암묵적 비용을 고려해 개별 기준을 세울 수 있다. 다만 이럴 경우 기준을 공표해야 한다. 또 최선업무집행 기준과 다른 배분 기준을 수립할 경우에도 그 이유를 기준에 명시하도록 했다.

이번 가이드라인 수립에 따라 각 증권사들도 최선집행의무를 이행하기 위한 SOR(스마트오더라우팅) 시스템 구축에 본격적으로 나설 전망이다. 투자자의 주문이 있을 때마다 증권사가 수기로 최선집행기준에 맞춰 주문을 집행하는 것이 현실적으로 어려운 만큼 이에 따른 설비도 필수로 뒤따라야해서다. 자연스레 통합호가 제공을 위한 HTS, MTS의 재구축도 뒤따를 예정이다.

금감원 관계자는 “증권업계의 최선집행의무 관련 내규 및 SOR시스템 구축 현황 등을 모니터링하는 등 최선집행의무가 적절하게 이행될 수 있도록 지도·감독할 예정”이라고 밝혔다.

류근일 기자 ryuryu@etnews.com