시중은행이 최근 1~2년간 공격적으로 진행해오던 기업대출에서 속도조절을 한다. 새해 경기침체가 예상되는 가운데 연체율 관리를 중심으로 대출 기준 강화에 들어간 것이다. 중소기업을 중심으로 자금 확보에 난항이 예상된다.

KB국민·신한·하나·우리은행에 따르면 이들 은행은 새해를 앞두고 기업대출 상품 리밸런싱·관리에 들어갔다.

신한은행은 내년 1월 2일자로 11개 기업대출 상품을 판매중지한다. 지방자치단체나 기관보증이 끝난 상품이 대부분이지만 탑스오일론, 스마트공장 혁신지원, 소상공인 대환대출 등 중소기업이나 소호(SOHO)를 겨냥한 특화 상품도 포함했다.

KB국민·하나·우리도 사정이 크게 다르지 않다. 우리은행은 지난달 부터 지점장 신규 기업대출 금리 전결권을 제한했다. 대출 영업 활성화를 위해 지점장에게 줬던 우대금리 조정 권한을 제한하는 것이다. 하나은행은 하반기부터 수익성이 낮은 기업대출 자산을 확대하지 않았다.

한 시중은행 관계자는 “우량기업을 중심으로 한 상품 리밸런싱 작업 중”이라면서 “앞으로는 기업대출 부문에서 보다 정교하게 검토해 대출을 내줄 계획”이라고 말했다.

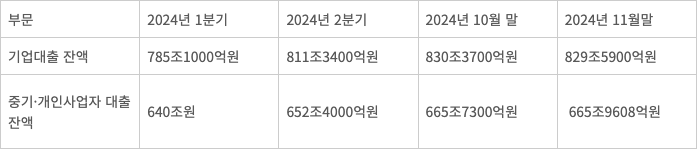

이미 5대 은행 기업대출 문은 좁아지고 있다. KB국민·신한·하나·우리·NH농협 등 5대 은행에 따르면 지난달 말 기준 이들 은행 기업대출 잔액은 829조5951억원으로 전월 대비 7759억원 줄었다. 2022년 이후 기업대출 영업 강화 기조에서 꾸준하게 늘던 잔액이 올 하반기 들어 감소 추세로 꺾인 것이다.

특히 개인사업자와 중소기업 대출 증가 폭은 크게 둔화됐다. 5대 은행 11월 말 기준 개인사업자대출 잔액은 327조104억원으로 지난해 말(319조4936억원)과 비교해 2.35%(7조5168억원) 늘어났다. 같은 기간 전체 기업대출이 8.5% 성장한 것을 고려하면 절반에도 못미친 것이다. 중소기업 대출 잔액 성장률도 8.85%(27조5585억원)에 그치며 대기업 대출 성장세(20%) 절반 이하를 기록했다.

은행이 가계대출에 이어 기업대출까지 손보는 것은 RWA(위험가중자산)이 늘면 CET1(보통주 자본비율)에 영향을 비치기 때문이다. CET1은 은행 건정성 지표를 따지는 가장 중요한 지표다. 중소기업과 개인사업자는 대기업보다 연체율이 높아 이들 비중이 늘어나면 RWA도 증가하는 구조다.

최근 들어 밸류업에 집중하는 금융지주 입장에서 관리 대상으로 기업대출 문턱을 높이는 것이 가장 손쉬운 관리 방법 중 하나다. 가계대출은 이미 개점 휴업 상태이기 때문이다. 이달 계엄선포·해제 전후로 환율이 1400원대로 상승한 것도 이 같은 경향을 앞당길 것으로 보인다. '강달러'로 원화 가치가 떨어지면 은행이 보유하고 있는 외화 부채 원화 환산액이 늘어나며, CET1 비율이 하락한다.

시중은행 관계자는 “연체율과 시장상황에 따라 건정성 관리를 강화할 수 밖에 없는 상황”이라면서 “공격적으로 기업대출을 늘려온 최근 1~2년간과는 양상이 다르다”고 말했다.

김시소 기자 siso@etnews.com