삼성이 뉴욕 큰 손들의 등살에 곤혹을 치르고 있다. 삼성전자 주식을 다량 보유 중인 미국 월가 대형 투자기관들이 ‘주주 배당금 증액’과 ‘자사주 매입(바이백)’을 강권하면서다.

뉴욕 헤지펀드사인 페리캐피털을 포함해 뮤추얼펀드 운용사인 약트먼애셋매니지먼트, 아티산파트너스 등은 최근 삼성 최고위급 경영진과 비공개 회동을 가진 자리에서 이같은 내용의 요구 사항을 전달했다고 8일 월스트리트저널(WSJ)이 보도했다.

이들 금융사는 WSJ과의 인터뷰에서 “삼성은 현재 사상 최대 규모의 현금을 보유하고 있음에도 불구, 배당성향(당기순익중 현금배당 비율)이 낮고 바이백도 않는다”며 “이에 따른 대주주로서의 불만과 대안을 삼성 경영진에 전한 것”이라고 밝혔다.

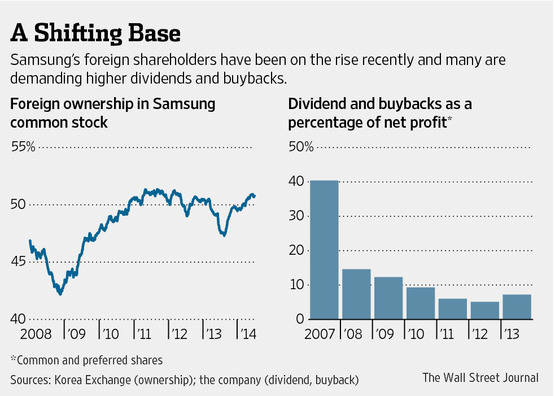

지난해 삼성의 배당성향은 7.2%였다. 40%였던 지난 2007년 대비 크게 낮아진 상태다. 반면 삼성의 현금 보유고는 600억 달러에 달한다. 여기에 올해 추가로 250억달러 가량이 더해질 전망이어서, 내년말 현금만 1000억달러(약 101조원)를 보유할 것이라는 게 마크 뉴먼 애널리스트의 분석이다.

지난달 삼성의 주가는 11% 급락, 250억달러의 시가총액이 사라졌다. 하지만 대표적인 주가 부양책인 바이백은 2007년 이후 시행하지 않고 있어 주주들의 불만이 높은 상태다.

페리캐피탈의 데이비드 루세코프 최고투자책임자는 “애플 등의 경우에서 보듯, 자사주 매입은 물론이고 배당금 증액도 결국 주가 평가에 도움이 된다”고 말했다.

[뉴스 해설]

“600억달러를 깔고 앉아 있으면서 주주들에게 해주는 게 뭔가?”

최근 뉴욕서 열렸던 맨하튼 펀드운용사와 삼성 경영진간 회동에서 월가 큰 손들이 쏟아낸 불만이다.

한국거래소에 따르면 삼성전자의 외국인 지분율은 지난 2008년말 42%까지 떨어졌으나, 이들 펀드운용사의 활약으로 지금은 50% 이상을 기록하고 있다. 삼성 입장에서 이들의 불평·불만을 무시할 수 없는 이유도 바로 여기에 있다.

◇외인의 불만

지난해 삼성의 배당수익률은 1%였다. 이는 애플과 인텔, TSMC 등 경쟁사 대비 절반 수준에 불과하다.

급락세에 있는 주가도 불만이다. 현재 삼성 주가는 지난해 순익의 7배 수준인데 반해 경쟁사인 애플은 16배, 인텔은 17배에 달한다. 하지만 삼성은 주가 부양책을 포함한 ‘주주환원정책’을 내놓지 않고 있다.

외국인 투자자들은 삼성의 상황이 2년 전 애플과 비슷하다고 말한다. 당시 1000억달러의 현금을 보유 중이었던 애플 역시 별다른 주주환원책을 내놓지 않았다.

이에 칼 아이칸 등 행동주주 투자자들이 공개적으로 애플을 압박, 배당금과 바이백 금액을 끌어 올렸다. 그 결과, 실적이 좋지 않은 상황에서도 애플의 주가는 66% 급등했다.

루세코프 등 일부 투자자들은 “삼성에 대한 투자자들의 기대치는 현실적인 것”이라며 “삼성은 애플보다 훨씬 보수적이고, 특히 현재 경영권 승계를 앞두고 있어 잠재적 구조조정 단계”라고 진단했다.

◇삼성의 딜레마

미 투자자들의 분석처럼 삼성전자는 이재용 부회장으로의 경영권 이전을 목전에 두고 있다. 따라서 승계 작업에 실탄으로 쓸 목돈이 필요한 이 부회장 입장에선 배당금 증액을 통해 거액의 현금을 일시에 챙길 수 있어 일견 환영할 듯 하다.

하지만 그렇지 않다. 이렇게 될 경우, 잔뜩 떨어져 있는 주가가 일시에 부양돼 경영권 확보에 필요한 지분 매입에 부담이 된다.

자사주 매입 역시 마찬가지다. 경영권 승계를 앞두고 사실상 주가를 올리는 데 별다른 관심이 없는 삼성 입장에선, 이같은 각종 부가 부양책이 자칫 이 부회장에게 악재로 작용하지 않을까 노심초사하는 분위기다.

이와 관련 권오현 삼성전자 부회장은 “현재 보유 중인 현금을 쓰는데 신중을 기해야 한다”며 “신규사업 투자용으로 현금을 사용, 미래에 더 큰 배당을 실시해야 한다”고 말해 현재로선 배당금 증액이나 바이백 계획이 없음을 내비쳤다.

류경동기자 ninano@etnews.com