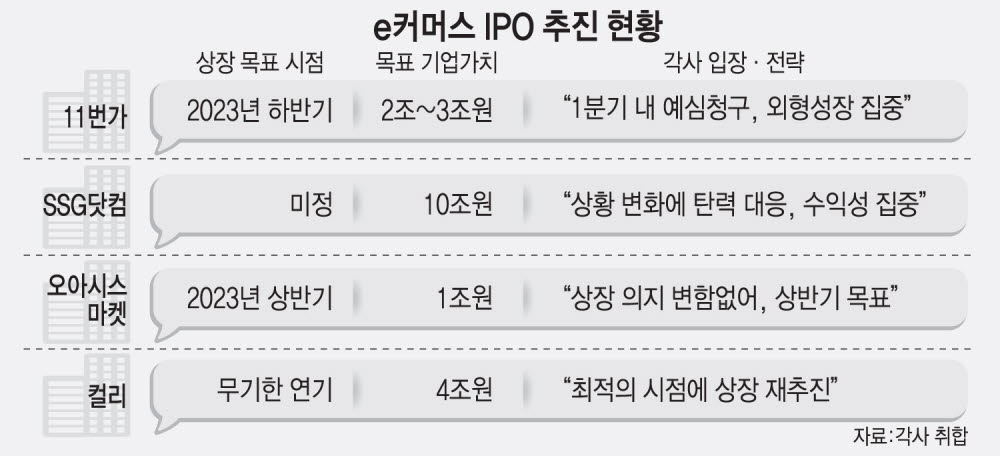

컬리의 기업공개(IPO) 철회가 11번가, SSG닷컴, 오아시스마켓 등 상장을 준비하던 다른 e커머스 기업에 찬물을 끼얹었다. 11번가 등은 예정대로 상장 절차를 이어 갈 방침이지만 얼어붙은 투자심리를 재확인한 만큼 혹한기를 대비한 플랜B 마련은 불가피해졌다.

11번가는 1분기 안에 한국거래소에 상장예비심사청구서를 제출한다는 계획이다. 주관사 선정을 마치고 김태완 최고전략책임자(CSO)가 이끄는 IPO추진팀을 중심으로 상장 계획을 짜고 있다. 11번가는 지난 2018년 국민연금과 PEF(사모펀드) 운용사 H&Q코리아로부터 5000억원을 투자받으며 올해 9월까지 상장 완료를 계약 조건으로 내걸었다.

성장세는 순조롭다. 11번가의 지난해 3분기 누적 매출은 전년 대비 15.5% 늘어난 4717억원이다. 하반기부터 직매입 사업을 본격화하면서 매출이 빠르게 늘고 있다. 연간 매출 신장률은 40%에 근접한 것으로 추산된다.

투자심리 위축에 눈높이를 낮췄다. 11번가는 애초 4조~5조원 안팎으로 기대한 기업가치를 내부적으로 2조~3조원 수준까지 낮춘 것으로 전해졌다.

다만 경기 불황과 e커머스에 대한 투자심리 위축으로 이마저도 쉽지 않다는 분석이 나온다. 11번가의 지난해 영업손실은 1000억원을 넘어섰다. 올해도 비슷한 규모의 적자가 예상된다. 회사 측은 관리할 수 있는 수준으로 손실 규모를 유지할 방침이지만 이 같은 '계획된 적자' 모델로 성장에 집중하던 컬리의 기업가치가 폭락하며 IPO 강행에 차질이 빚어졌다.

일각에선 지분 매각이나 외부 투자 유치 등이 플랜B로 거론된다. 내부에서도 상장 불발에 대비한 다양한 시나리오를 검토하고 있는 것으로 알려졌다.

반면에 SSG닷컴은 여유롭다. 재무적투자자(FI) 대상 위약매수청구권(풋백옵션)이 소멸돼 상장 계획을 조정할 수 있게 됐기 때문이다.

SSG닷컴은 어피니티에쿼티 등으로부터의 1조원 투자 유치 당시 2023년까지 거래액 또는 IPO 요건을 충족하지 못할 경우 주식 매수를 청구할 수 있는 풋옵션 조항이 있었다. 그러나 거래액 5조1600억원 달성이라는 이행 의무 조건을 충족, 시간을 벌었다.

SSG닷컴 관계자는 “상장 시기를 특정할 수는 없으나 변화하는 시장 상황에 따라 탄력적으로 대응하기 위해 준비하고 있다”면서 “풋옵션 행사 조건은 소멸된 것으로 안다”고 말했다.

SSG닷컴은 당분간 수익 창출에 집중한다는 방침이다. 비용 부담이 큰 물류 투자 속도를 늦추고 마케팅도 효율화한다. 전사적 절감 노력 덕분에 지난해 3분기 적자 규모를 151억원 줄이는 데 성공했다.

다만 잡음도 만만치 않다. 관계사인 지마켓이 성장을 위한 투자를 지속하는 것과 대비되기 때문이다.

회사 측은 “수익성 개선을 위한 '균형 성장' 전략을 추진중이며 지마켓과는 각각의 정체성을 살려 시너지를 내기 위한 투자를 하고 있다”고 말했다.

컬리의 낙마로 국내 e커머스 상장 1호 타이틀은 오아시스마켓이 가져갈 공산이 커졌다. 지난달 코스닥 상장예비심사를 승인받았고, 예정대로 상장 절차를 밟는다. 유일한 새벽배송 흑자기업인 데다 기업가치 1조원 평가도 무리한 수준은 아니라는 평가도 있다.

다만 공모 흥행은 미지수다. 컬리 상장 철회 이튿날 오아시스마켓 장외주식 가격은 19.6% 하락한 2만2900원에 거래를 마쳤다. 추정 시가총액도 6400억원대로 떨어졌다.

회사 측은 “상장 의지는 기존 방침과 변함이 없다”면서 “올 상반기를 목표로 세부 일정은 주관사와 협의해서 결정할 예정”이라고 말했다.

박준호기자 junho@etnews.com