금호아시아나그룹이 HDC그룹에 아시아나항공과 관련계열사를 통매각한 뒤 고속버스와 리조트사업 부문을 재인수할 가능성을 열어둔 것으로 나타났다. 해당 사업은 그룹의 모태이자 금호그룹 재편의 시너지를 낼 수 있는 부분들이다.

당초 금호그룹은 아시아나항공을 매각하는 대신 관광·리조트 사업(금호고속·금호산업·금호리조트)을 유지하려고 했다. 채권단을 설득했지만, 최종 부결됐던 사안이다.

이후에도 예비실사과정에서 관광(고속버스·전세버스), 리조트 사업을 재인수에 관심을 보였고, HDC그룹과 협상해 일부 조건을 받아낸 것으로 알려졌다.

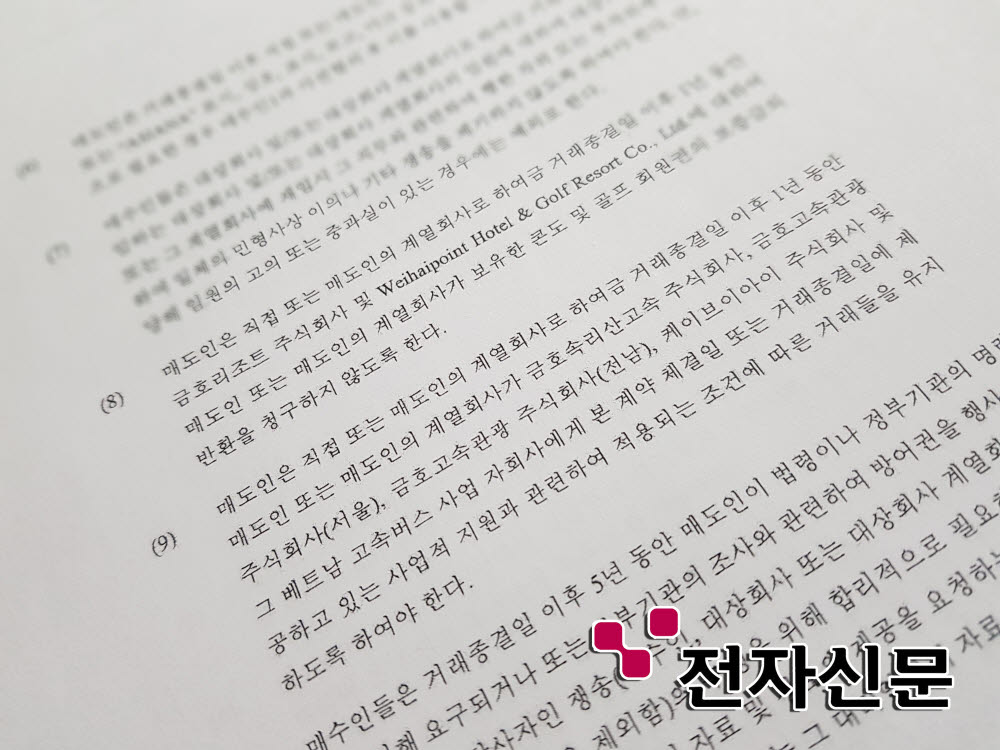

전자신문이 입수한 아시아나항공 주식매매계약서를 분석한 결과 금호아시아나그룹이 '금호T&I'를 재인수할 가능성을 열어뒀다.

금호그룹이 기존 고속버스 및 리조트 사업을 지속하려면 아시아나항공 관련 계열사 정점에 있는 금호T&I를 재인수해야 한다. 금호T&I는 아시아나항공 손자회사다.

기존 금호아시아나그룹의 버스 사업은 금호고속과 금호T&I의 자회사인 금호속리산고속, 금호고속관광서울, 금호고속관광전남 등으로 나눠져 있다. 금호그룹에 남게되는 금호고속이 전국 고속버스 인프라를 유지하려면 금호속리산고속 등의 인수가 필수다.

리조트 사업도 마찬가지다. 금호T&I는 금호리조트 지분 48.8%를 보유하고 있다. 또 중국에 위치한 웨이하이포인트 호텔&골프 리조트의 모회사인 금호홀딩스(홍콩)의 최대주주다.

계약서상 금호그룹에 금호T&I를 재매각한다는 조항을 명시하지는 않았지만, 관련 분위기는 감지된다.

실제 계약서에도 금호그룹과 HDC그룹은 1년 간 고속버스 및 전세버스 사업 관련 협업을 이어가기로 했다. 또 금호그룹은 1년 간 금호리조트, 웨이하이포인트 호텔&골프 리조트에 콘도 및 골프 회원권 보증금 반환을 청구하지 않기로 했다.

HDC그룹도 아시아나항공을 인수하면 금호T&I 지분을 외부에 매각하거나 다른 계열사에 넘겨야 한다. 공정거래법은 지주회사가 고손자회사를 둘 수 없기 때문이다. 'HDC→HDC현대산업개발→아시아나항공→아시아나IDT→금호T&I'로 이어지는 지배구조를 유지할 수 없다.

금호T&I는 만기일이 2021년 3월28일인 600억원 규모 전환사채(15만주)도 있어 잠재적 지분률 변동 가능성까지 갖고 있다.

재계 관계자는 “금호아시아나그룹의 고속버스, 리조트 사업 처리 이슈는 아시아나항공 매각을 추진할 때부터 있어왔다”며 “1년간 유예기간을 갖고 금호아시아나그룹이 금호T&I를 재인수할 가능성이 크다”고 평가했다.

금호그룹이 해당 사업 재인수에 나설 경우 인수주체는 금호산업이 유력하다. 금호산업은 금호T&I 지분 18.65%를 보유하고 있다. 아시아나항공 구주 매각으로 3228억원의 자금도 확보하게 될 예정이다.

금호산업 관계자는 “계약에 대한 구체적 내용은 확인이 불가하다”고 말을 아꼈다.

한편, 금호산업과 HDC현대산업개발은 공정거래위원회에 기업결합을 신청했다. 4월 말까지 공정위 기업결합 승인, 아시아나항공 1차 유상증자 대금 납입 등을 마무리해 인수합병(M&A) 거래를 끝낼 방침이다.

박진형기자 jin@etnews.com