스테이블코인을 발행하는 비은행에 은행 수준 규제를 부과하고 빅테크의 발행은 인허가 여부 등을 신중히 검토해야 한다는 주장이 제기됐다. 지급수단으로 활용할 가능성이 있는 스테이블코인 등은 전금법 등 기존 지급결제 관련 법령과 규제차익이 발생하지 않도록 유의해야 한다는 의견도 나왔다.

5일 한국은행은 이같은 내용을 담은 '암호자산 규제 관련 주요 이슈 및 입법 방향' 보고서를 발간했다.

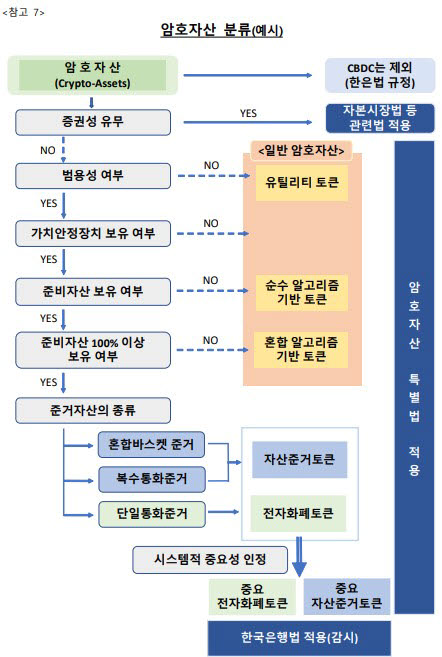

국내에서는 지난 8월 기준 가상자산을 특별법 형태로 규율하기 위한 의원입법안 8건, 전금법 개정 의원입법안 4건, 자본시장법 개정 의원입법안 1건이 국회에 계류돼있다.

보고서는 “국회에 계류된 법안 대부분이 분산원장기술에 기반한 암호자산 특성을 용어 정의규정에 제대로 반영하지 못하거나 유럽연합(EU)의 MiCA(안) 등 해외 입법 추세, 스테이블코인에 대한 국제적인 규제 논의 등을 반영하지 못하고 있다”고 지적했다.

특히 특금법(특정 금융거래정보의 보고 및 이용 등에 관한 법률)에서 자금세탁과 테러자금조달방지 관련 사항을 규정하지만 투자자 보호 장치가 없어 정책 대응이 필요하다고 봤다.

보고서는 암호자산 진입 규제에 대해 가치안정형 암호자산(스테이블코인 등)의 경우 지급수단으로서 지급결제시스템과 밀접히 연관돼 있어 발행자 제한 등 엄격한 진입 규제를 도입해야 한다고 제안했다. 은행과 일정한 요건을 갖춘 비은행 법인에 한해 진입을 허용해야 한다고 봤다.

은행의 경우 준비자산을 예금으로 하고 예금자보호법을 적용하거나 별도 준비자산을 갖추도록 할 수 있고 규제 도입 시 신중한 검토가 필요하다고 제안했다.

빅테크의 경우 발행 시 경제력과 데이터가 집중되고 독자적 디지털화폐 영역 구축 가능성 등에 따른 부작용을 감안해 인허가 여부 등을 신중히 검토해야 한다고 제안했다. 또 스테이블코인 이용 확산이 화폐제도와 지급결제시스템에 미칠 파급효과를 고려하면 비은행 법인에도 은행에 준하는 규제를 부과하는 것을 검토할 필요가 있다고 봤다.

건전성 관리를 위해서는 적절한 자본·유동성 비율 준수의무를 부과해야 한다고 지적했다. EU는 비중요 스테이블코인에 대해 준비자산 6개월 평잔의 2%, 중요 스테이블코인은 3%를 자기자본으로 보유하도록 규제하고 있다. 보고서는 유동성 비율의 경우 은행 단기유동성 비율(LCR)을 원용한 지표를 개발하는 방안 등을 고려할 수 있다고 봤다.

암호자산거래소에 대해서는 현재 거래소 업무와 함께 자기매매, 위탁매매, 수탁, 청산, 결제업무를 겸영하고 있어 이해상충을 방지하기 위해 겸영을 금지·제한해야 한다고 분석했다. 이를 위해 공익성을 갖는 청산·결제기능을 수행할 신설 기관 설립을 검토하고 청산·결제를 관리할 법제도 마련이 필요하다고 제안했다.

투자자 보호를 위해서는 백서(white paper) 발간, 정기 외부 회계감사 결과 등 공시 의무를 부과하고 백서 필수 기재사항을 명시해 발행자가 공개하는 정보의 종류와 수준을 임의로 정하지 못하도록 규율해야 한다고 봤다. 또 거래소에서 거래되는 암호자산은 증권에 준하는 공시규제를 도입해야 한다고 제시했다.

배옥진기자 withok@etnews.com