관련 통계자료 다운로드 현대HCN 신설법인 예상 부채비율

관련 통계자료 다운로드 현대HCN 신설법인 예상 부채비율

현대HCN이 물적분할 예정인 케이블TV사업 신설법인 부채비율이 18%에 불과한 것으로 나타났다. 사내유보금 3500억원을 신설법인에 승계하지 않아도 재무건전성은 케이블TV 중 최상위 수준이다.

현대HCN이 재무건전성을 근거로 정부와 통신사를 설득해 매각에 성공할지 주목된다.

현대백화점그룹은 기존 현대HCN 사내유보금 3530억원 대부분을 현대퓨처넷(존속법인·지주회사)에 승계하고, 200억원을 신설 현대HCN(사업회사·매각대상)에 승계할 예정이다.

현대HCN은 신설법인이 사내유보금을 승계하지 않는 것은 인수합병(M&A)을 원활하게 하기 위한 불가피한 선택으로, 재무건전성이 충분하다고 강조했다.

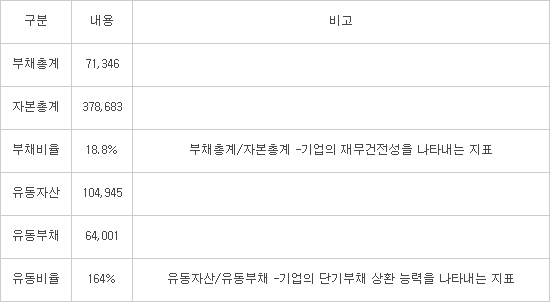

실제 현대HCN 신설법인 예상 재무제표를 입수해 분석한 결과, 신설법인 부채비율은 18.8%로 집계됐다. 신설법인이 승계하는 자본은 3786억8300만원, 부채는 713억4600만원으로 나타났다.

부채비율은 자본에서 부채를 나눈 값으로, 사내유보금이 많을 수록 부채비율이 낮아진다. 일각에서는 신설법인이 사내유보금 3300억원을 승계하지 않을 경우 부채비율이 높아져 재무건전성이 악화될 것이라는 우려가 제기됐다.

하지만, 현대HCN 기존법인 부채비율이 2019년 기준 9.4%임을 고려할 때 부채비율이 갑절 증가하는 것은 사실이지만, 충분한 건전성을 유지하는 수준으로 분석된다.

2019년 기준 다른 케이블TV 부채비율이 41.1%~192.1%임을 고려할 때 현대HCN은 경쟁사 대비 가장 높은 재무건전성을 유지한다.

과학기술정보통신부는 현대HCN 물적분할에 대한 변경승인 심사를 진행 중이다. 이 과정에서 일부 전문가 등은 현대HCN이 케이블TV 사업으로 형성한 사내유보금을 방송산업과 무관한 현대백화점그룹으로 이관하려한다고 지적했다.

현대HCN은 매각 대상자 선정과 별개로, 정부의 사내유보금 논란에 대한 검토로 변경승인 심사가 늦어질 수 있다는 우려가 감지됐다.

현대HCN은 신설법인에 사내유보금을 승계하지 않는 게 원할한 인수합병(M&A)을 위해 불가피한 선택이라고 설명했다.

M&A 협상시 자본과 부채를 감안해 인수 가격을 결정하는 과정에서 사내유보금은 그만큼 매각 가격을 높일 수 있다. 현대HCN은 통신사가 M&A로 대규모 자금을 투입한 상황에서, 사내유보금을 포함한 높은 인수가격은 부담이 될 수 있다는 입장이다.

정부와 전체 시장상황을 고려할 때 신속한 M&A를 통한 유료방송 시장재편 '골든타임'을 늦추게 될 수 있다고 주장했다.

현대HCN은 사내유보금 존속법인 이관으로 매각 가격을 합리화하면서도 충분한 재무 건전성을 유지한다며, 정부와 통신사에 합리적 판단을 기대했다.

현대HCN은 15일 통신사를 대상으로 매각 입찰을 마감한다.

현대HCN 관계자는 “정부는 디지털미디어산업 생태계 발전방안을 통해 유료방송 시장 구조개편을 지원해 국내 방송미디어 산업의 경쟁력을 강화하겠다고 발표했다”며 “물적분할에 대한 심사도 신속하게 진행할 것으로 예상된다”고 말했다.

[표]현대HCN 신설법인 예상 부채비율(단위:백만원)

박지성기자 jisung@etnews.com