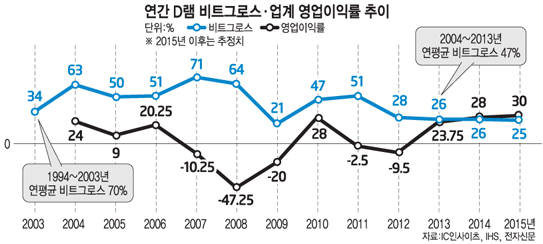

관련 통계자료 다운로드 연간 D램 비트그로스 · 업계 영엽이익률 추이

관련 통계자료 다운로드 연간 D램 비트그로스 · 업계 영엽이익률 추이

메모리 반도체 업계가 올해 D램, 낸드플래시 시장 비트그로스(bit growth) 전망치를 지난해와 비슷하거나 소폭 낮은 수준으로 제시했다. 비트그로스는 비트 단위로 환산한 메모리 공급 증가량을 의미한다. 이 수치 전망치를 낮게 제시한 건 공급량을 크게 늘리지 않겠다는 방침을 시사한다. 가격 하락을 최대한 막고 수익경영을 실현하겠다는 의지 표명으로 풀이된다.

삼성전자는 28일 2015년도 4분기 실적발표 콘퍼런스콜에서 올해 D램 시장 비트그로스를 20% 중반으로 내다봤다. 앞서 마이크론, SK하이닉스가 제시한 D램 시장 비트그로스도 20% 초중반대였다. 이는 작년 수치와 비슷하거나 소폭 낮아진 것이다. 마이크론과 SK하이닉스는 낸드플래시 시장 비트그로스도 전년 대비 축소된 30% 초중반대를 제시했다. 3D 낸드플래시 양산 경쟁력이 앞선 삼성전자만 40% 중반대를 전망했다.

이 같은 연간 메모리 비트그로스는 과거 20년 평균치보다 훨씬 낮은 수치다. 시장조사업체 IC인사이츠에 따르면 1994년부터 2013년까지 연평균 D램 비트그로스는 46%였다. D램 치킨게임이 한창이던 1994년부터 2003년까지 연평균 비트그로스는 70%로 높았다. 독일 키몬다 파산 이후인 2004년부터 2013년까지 연평균 비트그로스는 47%로 떨어졌다. 2012년 일본 엘피다가 마이크론에 인수되자 비트그로스는 20% 중후반대까지 떨어졌다. 업계 재편이 이뤄질 때마다 메모리 비트그로스가 낮아졌다는 의미다. 비트그로스가 줄면 수요공급 원칙에 따라 업계 이익률은 올라간다.

메모리 업계에는 일종의 불문율이 있다. 완성품 수요 최대 호황기였던 2004~2006년을 제외하면, 비트그로스가 45%를 넘었을 때 이듬해 혹독한 공급과잉이 왔다. 업계 이익률은 마이너스로 돌아섰다. IHS에 따르면 2007년(-10.25%), 2008년(-42.75%), 2009년(-20%), 2011년(-2.5%), 2012년(-9.5%) D램 업계 이익률은 적자였다. 적자를 기록한 해의 전년인 2006년(51%), 2007년(71%), 2008년(64%), 2010년(47%), 2011년(51%) 비트그로스는 45%를 넘었다.

업계 관계자는 “2012년을 기점으로 D램 비트그로스가 20%대로 떨어지자 2013년부터 메모리 업체 모두가 높은 이익을 올렸다”며 “올해 주요 업체가 일제히 비트그로스 전망치를 보수적으로 제시한 이유는 공급량을 크게 늘리지 않고 가격 하락을 최대한 막겠다는 방침을 우회적으로 밝힌 것”이라고 해석했다. 다만 최근 들어서는 공급 증가량이 줄어도 PC, 스마트폰 수요가 워낙 좋지 않아 과거와는 다른 양상이 전개될 수 있다는 해석도 나온다.

전세원 삼성전자 메모리사업부 전무는 “올해는 외형 성장보다 수익성을 추구하면서 1위 자리를 유지하는데 집중하겠다”고 말했다.

김준호 SK하이닉스 사장은 “메모리 공급 증가량은 작년 대비 둔화될 것으로 예상된다”며 “올해 IT 제품 수요는 여전히 저조할 것으로 보여 기기당 메모리 탑재 용량 증가에 기대를 걸고 있다”고 말했다.

마크 더칸 마이크론 최고경영자(CEO) 역시 “올해 낮은 비트그로스가 메모리 수급 상황을 개선시킬 것으로 기대한다”고 말했다.

메모리 비트그로스가 줄어든 또 다른 이유는 공정 미세화 난이도가 높아졌기 때문이다. 과거 매년 한 세대씩 회로 선폭이 축소됐으나 20나노, 10나노대로 접어들면서 이 속도는 2년 이상으로 길어졌다.

국제반도체장비재료협회(SEMI)는 올해 D램 분야 시설투자가 전년 대비 줄어들 것으로 전망했다. 낸드플래시는 3D 제품과 관련된 신규, 전환 투자가 확대될 것으로 내다봤다.

한주엽 반도체 전문기자 powerusr@etnews.com