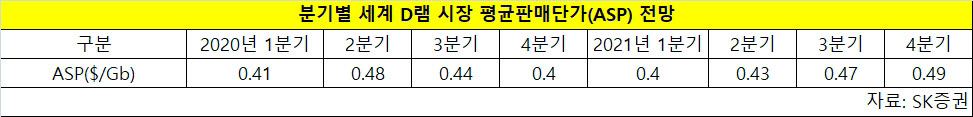

관련 통계자료 다운로드 세계 D램 시장 평균 판매단가 전망

관련 통계자료 다운로드 세계 D램 시장 평균 판매단가 전망

삼성전자의 내년 메모리 투자 계획은 반도체 수요 증가에 선제 대응해 시장 지배력을 강화하겠다는 의지가 엿보인다.

올해 상반기는 코로나19 팬데믹(세계적 대유행)에 따른 비대면 활동 증가로 서버용 메모리가 날개 돋친 듯 팔렸다.

하반기 들어 재고 조정으로 메모리 수요가 잠잠했지만, 아마존, 구글 등이 데이터센터에 대한 투자를 재개하면서 업황이 크게 개선될 것이라는 전망이 우세하다.

게다가 세계 각국의 경기 부양책과 세계 경제가 회복되면서 신규 메모리 수요도 증가해 늘어날 것이라는 분석이다.

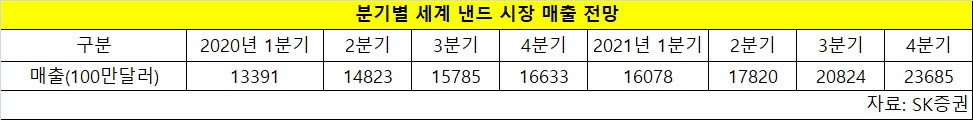

SK증권 보고서에 따르면 D램 시장 규모는 올 4분기 159억달러에서 내년 4분기 239억달러로 50% 증가가 예상된다.

평균판매단가(ASP)도 상승할 것으로 전망돼 4분기 기가비트(Gb) 당 0.4달러에서 내년 4분기 0.49달러로 상승이 예상된다.

낸드 시장 규모는 올 4분기 166억달러에서 내년 4분기에는 237달러로 42% 증가할 전망이다.

삼성은 메모리 시장 확대가 예상되는 만큼 경쟁사와 차별화된 생산능력으로 격차를 벌리는 전략을 택한 것으로 보인다.

실제로 세계 D램 시장 2위인 SK하이닉스는 올해에 이어 내년에도 보수적인 투자 기조를 이어갈 것이란 관측이 많다.

특히 SK하이닉스는 인텔 낸드플래시 사업을 10조원에 인수하기로 결정해 신규 설비 투자는 최소화할 것이란 전망이다.

업계 관계자는 “SK하이닉스는 내년 M16 12인치 웨이퍼 기준 1만장(10K) 내외 신규 설비 투자 외에 눈에 띄는 투자 포인트가 보이지 않는다”고 전했다.

반면에 삼성전자는 올해에 이어 내년에도 10만장 이상을 설비 투자에 쏟으면서 D램과 낸드플래시 등 메모리 분야 전반에서 '초격차'를 시도할 전망이다.

한 업계 관계자는 “삼성은 풍부한 자본력을 바탕으로 하이엔드 메모리 제품을 시장에 대량 공급하면서, 경쟁사보다 단가를 낮추는 '규모의 경제'를 실현할 것으로 보인다”고 전했다.

삼성전자는 생산력 증대 외에도 기술 고도화에도 힘쓰고 있다. 삼성전자는 10나노급 3세대(1z) D램 제품에 세계에서 처음으로 극자외선(EUV) 기술을 적용해 생산을 시작했다. 또 6세대(128단) V낸드 수율 개선과 170단 이상의 7세대 V낸드 제품을 연구개발하고 있는 것으로 알려졌다.

강해령기자 kang@etnews.com