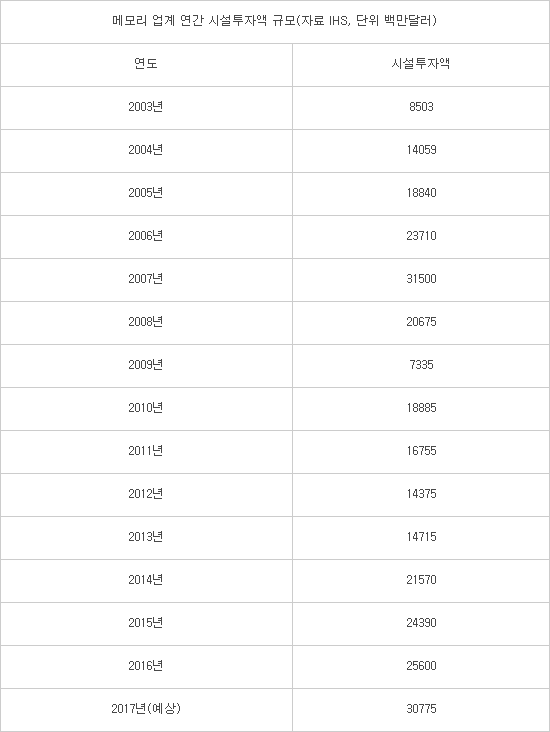

관련 통계자료 다운로드 메모리 업계 연간 시설투자액 규모

관련 통계자료 다운로드 메모리 업계 연간 시설투자액 규모

메모리 반도체 시장이 슈퍼호황기다. 주요 업체가 실적 신기록을 기록 중이다.

삼성전자 반도체 사업부 1분기 영업이익률은 40.2%, SK하이닉스는 39%를 기록했다. 미국 마이크론도 삼성전자나 SK하이닉스 만큼은 아니지만 영업이익률이 높다. 이 회사 2017 회계연도 2분기(2016년도 12월~2017년도 2월) 영업이익률은 22.5%였다. 전문가들은 “제조업에서 달성하기 힘든 영업이익률”이라고 설명했다. 영업이익률 40%는 웬만한 게임업체보다 높고, 이익률 최고 기업으로 꼽힌 애플 실적을 상회한다.

비결은 뭘까. 표면적인 이유는 메모리 값이 올랐기 때문이다. 시장조사업체 D램익스체인지에 따르면 D램과 낸드플래시 가격은 작년 상반기부터 지속 상승세다. 3월 말 기준 주력 D램 DDR4 4기가비트(Gb) 가격은 2.75달러를 기록, 작년 6월 1.31달러 대비 109%나 올랐다. 주력 낸드플래시 제품인 64Gb 멀티레벨셀(MLC)의 3월 말 가격은 3.56달러. 작년 4월 2.02달러에 비하면 76.2% 상승했다.

그러면 값이 오르는 이유는 뭘까. 공급량이 시장 수요를 쫓아가지 못하고 있기 때문이다. 사겠다는 사람은 많은데 팔 수 있는 물건 양은 적다. 이러니 값이 오른다. 그렇다고 수요가 폭발적으로 늘어난 것도 아니다. PC는 여전히 역성장이 예상된다. 스마트폰도 출하 증가세가 둔화되고 있다. 그나마 클라우드 서비스 수요 확대로 서버 D램 분야는 견조하게 성장 중이다.

국내 메모리 업계 의견을 종합하면 올해 D램은 연간 20%, 낸드플래시는 30% 수준의 수요 성장이 예상된다. 이 정도 수치라면 '일반적 성장'이라는 것이 전문가 설명이다. 지난해에도 상황은 비슷했다.

그러나 이 정도 일반적 수요 성장도 공급이 따라가지 못한다. 김준호 SK하이닉스 경영지원총괄 사장은 1분기 실적발표 콘퍼런스 콜에서 “D램과 낸드플래시 모두 공급증가율이 수요증가율을 따라가지 못할 것”이라고 말했다. 공급부족 상황이 계속될 것이란 의미다. 메모리 업계 입장에선 호황이다.

투자를 줄이는 것일까. 수치를 보면 그렇지도 않다. 시장조사업체 IHS마킷 자료에 따르면 2015년과 2016년 메모리 업계는 각각 243억9000만달러, 256억달러를 시설투자에 썼다. 2007년(315억달러)을 제외하면 이 수치는 과거 10년 중 역대 최고치다. 올해도 307억7500만달러의 시설투자가 예상된다.

투자를 줄인 것도 아닌데 공급 증가량이 제한적인 이유는 공정 미세화가 갈수록 어려워지고 있기 때문이다. 과거에는 한 세대 선폭을 줄일 때마다 웨이퍼 한 장에서 30~40%의 칩을 더 뽑아낼 수 있었다. 그러나 최근 이 수치는 10% 수준으로 떨어졌다. 그나마 선폭을 줄이는 속도도 더뎌졌다. 선폭을 줄일 때마다 공정 스탭 수는 늘어나기 때문에 장비 투자액도 커졌다.

절대적인 이익 규모가 확대된 이유는 시장 과점화에서 찾을 수 있다. D램은 3개사(삼성전자, SK하이닉스, 마이크론), 낸드플래시는 도시바를 포함한 4개사로 좁혀졌다. 과거 D램 시장은 10곳이 넘는 업체가 경쟁했다. 망해 없어지거나 다른 회사로 팔리면서 공급 업체수가 줄었다. 시장 파이는 커지고 공급사는 줄어들어 업체별 이익 규모는 커졌다.

업계 관계자는 “낸드플래시의 경우 3D 제품으로 넘어가는 과도기여서 생산량 증가가 제한적이고 D램은 기술적 문제가 크다”면서 “여러가지 이유로 올해 연간, 그리고 내년까지도 메모리 시장은 호황을 이어갈 것으로 전문가들은 확신하고 있다”고 말했다.

한주엽 반도체 전문기자 powerusr@etnews.com