글로벌 반도체 장비업체 ASML의 미국향 매출이 지난 3년간 연속 하락한 것으로 확인됐다. 같은 기간 동안 우리나라와 대만에서 최대 3배 이상 매출 상승이 이뤄진 것과 대비된다. 노광 장비 시장을 선점한 ASML 매출은 해당 국가의 반도체 시설 투자와 생산 능력을 가늠할 척도다. 미국의 반도체 생산 인프라 투자가 미흡했다는 사실이 입증됐다.

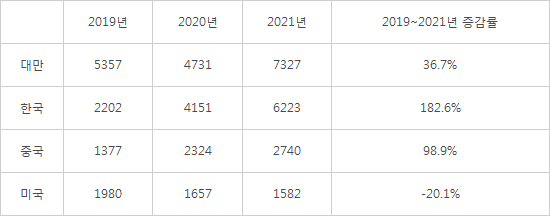

ASML이 최근 발표한 2021년 연간 보고서에 따르면, ASML이 미국에서 벌어들인 수익은 2019년부터 지난해까지 약 20% 줄었다. 2019년 ASML 미국향 매출은 19억8000만유로(약 2조7000억원)이었다. 2020년 16억5700만유로, 2021년 15억8300만유로로 연이어 감소했다.

같은 기간 동안 아시아 지역 매출은 대폭 늘었다. 주요 반도체 생산 거점인 우리나라에서 매출은 2019년 22억200만유로에서 지난해 62억2300만유로로 3배 가까이 뛰었다. 대만도 2019년 53억5700만유로에서 작년 73억2700만유로로 37% 정도 증가했다. 삼성전자와 SK하이닉스가 첨단 미세 공정 역량을 확대하기 위해 극자외선(EUV) 장비를 대거 도입한 결과로 풀이된다. 대만 TSMC도 공격적인 반도체 설비 투자를 추진한 것이 대만향 매출 상승을 견인했다.

미국이 ASML 핵심 장비인 EUV 노광 장비 수출을 가로막은 중국마저 연간 매출은 두배 증가했다. 중국향 매출은 2019년 13억7700만유로에서 작년 27억4000만유로로 늘었다. 미국보다 중국이 더 많은 노광 장비를 사들였다는 분석이다. 규제를 받는 EUV 장비를 제외한 불화아르곤(ArF)·불화크립톤(KrF)·아이라인(I-line) 등 노광장비를 주로 도입한 것으로 보인다.

ASML은 세계 노광 장비 시장 84%를 차지한다. 첨단 공정에 필요한 EUV 장비 경우 ASML이 독점 공급한다. 얼마나 많은 AMSL 장비를 도입하느냐에 따라 반도체 생산 능력을 좌우할 수 있다. ASML 장비가 반도체 설비 투자 척도로 삼는 배경이다.

미국향 ASML 매출 감소는 지금까지 미국의 반도체 생산 인프라에 대한 투자가 미비했다는 방증이다. 2020년까지 미국이 반도체 팹에 대한 투자 의지가 부족했다. 인텔이 파운드리 사업 진출을 선언하기 전이었고 마이크론도 EUV 장비에 대해 한때 회의적이었던 것이 영향을 미친 것으로 풀이된다.

미국이 반도체 생산 거점을 자국에 유치하는 만큼 향후 ASML 장비 도입 속도가 붙을 전망이다. 인텔이 2025년까지 ASML 차세대 노광장비를 도입하고 마이크론도 EUV 장비의 활용을 공식화했다.

다만 업계에서는 미국 반도체 생산 능력이 당장 대만과 우리나라를 압도하진 못할 것으로 봤다. 반도체 업계 관계자는 “ASML 주 매출이자 핵심장비인 EUV 보유 대수가 대만 80여대, 한국 50여대로 미국과 격차가 있다”면서 “미국의 공격적인 투자가 단기적 생산 능력 역전을 야기하진 않을 것”이라고 밝혔다.

<ASML 주요 지역별 매출 변화>

(단위 : 100만유로)

자료=ASML

권동준기자 djkwon@etnews.com