미국 마이크론의 급부상은 고대역폭메모리(HBM) 시장을 주도면밀히 대응한 전략적 성과로 풀이된다. 시장 요구에 맞는 기술을 선제적으로 확보하고 시기 적절한 생산능력 확대가 주효했다는 분석이다.

마이크론은 인공지능(AI) 반도체 시장이 본격 개화할 2022년 4세대 HBM인 HBM3 양산을 과감히 포기했다. 당시 기술력과 생산능력으로는 시장 주도권을 쥔 SK하이닉스와 삼성전자를 이길 수 없다는 판단이 작용했다. 마이크론의 HBM 시장 점유율은 10% 미만이라 한국 HBM 제조사에는 큰 위협이 되지 못했다.

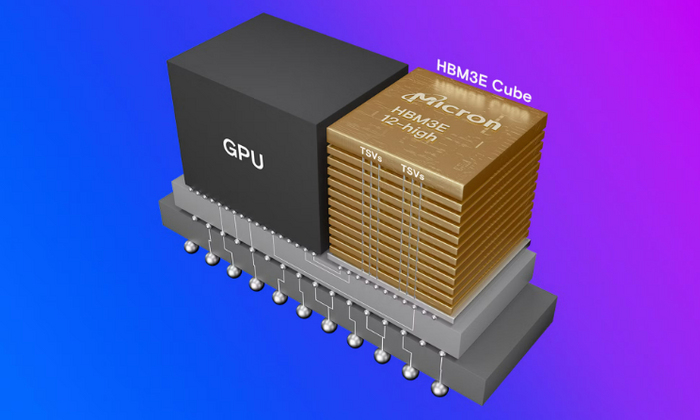

그러나 HBM3 공백 기간 동안 마이크론은 '칼'을 갈았다. 5세대 HBM인 HBM3E로 한판 승부를 펼치겠다는 복안으로, AI 반도체 칩의 고질적 문제인 전력을 메모리 단인 HBM에서 해결하기 위한 기술 고도화에 착수했다. 그 결과 경쟁사 대비 30% 높은 전력 효율을 달성해 SK하이닉스와 삼성전자를 깜짝 놀라게 했다.

업계 관계자는 “엔비디아 AI 칩의 가장 큰 숙제는 전력을 너무 많이 소비한다는 것”이라며 “전력 효율을 앞세운 마이크론 HBM3E가 엔비디아에 채택된 가장 큰 이유로 주목된다”고 밝혔다.

문제는 마이크론의 위협이 HBM3E에 그치지 않는다는 점이다. 후발주자임에도 빠르게 시장 진입에 성공했을 뿐 아니라 장기 로드맵까지 구축하며 SK하이닉스와 삼성전자와 'HBM 전쟁'을 대비하고 있다.

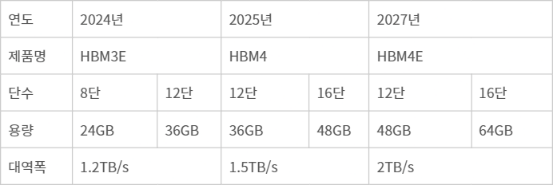

마이크론은 이르면 내년 하반기 6세대 HBM(HBM4)를, 2028년 7세대로 추정되는 HBM4E까지 개발한다는 목표를 내놨다. SK하이닉스와 삼성전자와 비슷한 시기로, HBM 용량과 전송 속도 등 핵심 성능도 한국 HBM과 맞붙을 수준까지 끌어올릴 계획이다.

마이크론이 미국 기업이란 점도 경계할 부분이다. 미국은 반도체 생산의 높은 의존도를 낮추기 위해 자국에 반도체 생산 거점을 확충하려고 혈안이다. 이에 대대적인 미국 반도체 기업 육성을 추진하고 있다. 종합반도체기업(IDM)으로는 인텔, 위탁생산(파운드리)은 글로벌파운드리스를, 메모리 제조사는 마이크론을 수혜 대상으로 낙점하고 대대적인 지원 정책을 전개하고 있다. 마이크론이 미국 뉴욕과 아이다호에 반도체 공장을 짓기 위해 500억달러를 투입하기로 했는데, 미국 정부의 반도체 지원금 없이는 수립하기 어려운 전략이다.

고객 네트워크도 만만치 않다. 현재 AI 반도체 칩 시장 80%를 차지하는 엔비디아는 HBM3까지는 SK하이닉스 중심으로 공급망을 구축했다. 그러나 한 기업의 의존도를 낮추고 안정적 공급망을 가져가려면 '공급망 다각화(멀티 벤더)'가 필수다. 엔비디아가 HBM3E 공급망에 마이크론을 추가한 것도 이 때문으로 풀이된다. 만약 삼성전자가 엔비디아 HBM3E 공급망에 진입하지 못할 경우, 마이크론 위상은 더욱 견고해질 것으로 전망된다.

미국에는 다른 AI 반도체 기업도 포진해있다. AMD와 인텔이 대표적이다. 지리적 인접성을 활용하고, 오랜 기간 축적한 고객 네트워크 역량을 발휘하기에 쉽다. SK하이닉스와 삼성전자에는 상대적으로 불리한 조건이다.

김정회 반도체산업협회 부회장은 “결국 중요한 건 품질과 가격”이라며 “HBM 시장 주도권을 가져가려면 SK하이닉스와 삼성전자가 앞선 기술력을 선제적으로 갖춰야 한다”고 말했다.

권동준 기자 djkwon@etnews.com, 박진형 기자 jin@etnews.com